පසුගිය මැයි 25 දින අප විසින් පළ කළ “ලබන සතියේ මොනවා වෙයිද?” ලිපිය අවසන් කළේ මේ විදිහටයි.

“මහ බැංකුව විසින් ලබන සතියේ ප්රතිපත්ති පොලී අනුපාතික අඩු කළත් ඒ හේතුවෙන් රාජ්ය සුරැකුම්පත් පොලී අනුපාතික අඩු නොවෙන්න පුළුවන්. ඒ, බැංකු පද්ධතිය තුළ විශාල අතිරික්ත ද්රවශීලතාවක් නොමැති නිසා. සාමාන්ය අවස්ථාවකදී මෙන් මුදල් ප්රතිපත්ති ලිහිල් කිරීමට සමාන්තරව බැංකු පද්ධතියට ද්රවශීලතාව සැපයීම සඳහා මහ බැංකුවට මේ වෙලාවේ විශාල අවකාශයක් නැහැ.

…

මාර්තු මාසය වන විට පෙර වසරේ මාර්තු මාසයට සාපේක්ෂව පෞද්ගලික අංශයට දෙන ණය 5.1%කින් පහත වැටී තිබුණා. විශේෂයෙන්ම විදේශ බැංකු ඒකක වලින් ලබා දෙන ණය 20.6%කින් අඩු වී තිබුණා. මෙම හැකිලීම් මේ වන විට මීටත් වඩා වැඩි විය යුතුයි. පසුගිය සතියේ ආනයන සඳහා ලබා දෙන ණය පිළිබඳ සීමාවන් ලිහිල් කිරීම නිසා ඉහත තත්ත්වයේ යම් ක්රමික වෙනසක් සිදු වීමට නියමිත වුවත් එම වෙනස වැඩි වශයෙන් බලපානු ඇත්තේ විණිමය අනුපාතිකයට මිස පොලී අනුපාතික වලට නෙමෙයි.

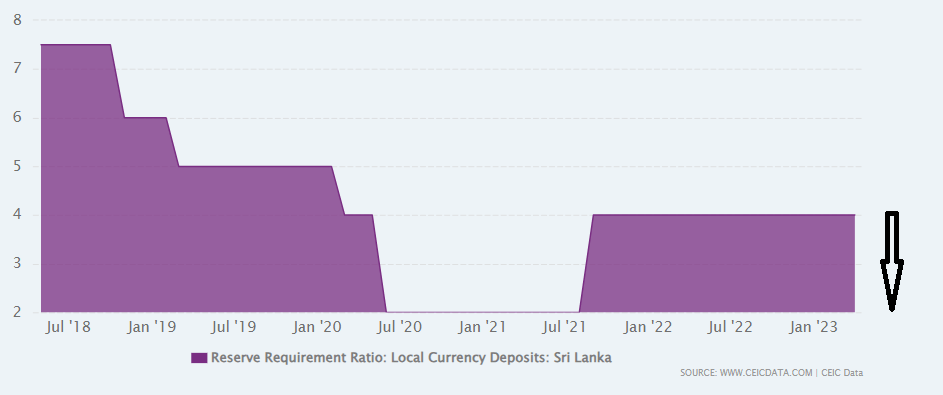

මේ වන විට ඉල්ලුම් පීඩන විශාල ලෙස අඩු වී ඇති තත්ත්වය තුළ පුළුල් මුදල් සැපයුම, විශේෂයෙන්ම පෞද්ගලික අංශයට ලබා දෙන ණය, යම් තරමකින් වර්ධනය වෙන්නට ඉඩ හැරීමේ ලොකු වැරැද්දක් නැහැ. මහ බැංකුව විසින් සල්ලි අච්චු ගහන්නේත් නැතිව, වෙළඳපොළ ද්රවශීලතාව වැඩි කර පොලී අනුපාතික පහළ දමාගත හැකි එක් ක්රමයක් වන්නේ සංචිත අනුපාතය අඩු කිරීමයි.”

ඒ වන විට, දේශීය ණය ප්රතිව්යුහගත කිරීම පිළිබඳව නිවේදනය කර තිබුණේ නැහැ. අප මෙම යෝජනාව කළේ ඊට පෙරයි. අදාළ නිවේදනය නිකුත් වීමෙන් පසුව පොලී අනුපාතික වල යම් අඩු වීමක් සිදු වුනා. එහෙත්, මහ බැංකුව අපේක්ෂා කළ මට්ටම දක්වා පොලී අනුපාතික අඩු වුනේ නැහැ. ඉහත ලිපියේ විස්තර කළ තත්ත්වයන් දිගටම එලෙසම පැවතුනා. ජූනි මාසය අවසන් වෙද්දී පෙර වසරේ ජූනි මාසයට සාපේක්ෂව පෞද්ගලික අංශයට දෙන ණය 8.0%කින් පහත වැටී අතර විදේශ බැංකු ඒකක වලින් ලබා දෙන ණය 29.6%කින් අඩු වී තිබෙනවා.

රටේ නිල සංචිත හිඳී ගොස් නැවත මුල සිට ගොඩ නගා ගනිමින් සිටින මේ අවස්ථාවේදී මහ බැංකුවට බැංකු පද්ධතිය වෙත ඩොලර් ද්රවශීලතාව සැපයීමේ හැකියාවක් නැතත්, රුපියල් ද්රවශීලතාවය සැපයීම සඳහා මා විසින් මැයි මාසය අවසානයේදී යෝජනා කළ පරිදි සංචිත අනුපාතය අඩු කළ හැකිව තිබුණා. ඉන් පසුව, ජූනි 13 දින පළ කළ “තවත් අවදානම් අධිභාරයක් එකතු වෙලාද?” ලිපියෙහි මා සඳහන් කළේද මහ බැංකුවට උපයෝගී කරගත හැකි මෙම මෙවලම ගැනයි.

“මෙයින් කියන්නේ ඉදිරියේදී පොලී අනුපාතික අඩු නොවන බව නෙමෙයි. පොලී අනුපාතික අඩු නොවේනම් මහ බැංකුවට කළ හැකි තවත් විවිධ දේ තිබෙනවා.”

මහ බැංකුව විසින් දෙවරක්ම ප්රතිපත්ති පොලී අනුපාතික පහත හෙළීමෙන් පසුව ඒ හරහා තව දුරටත් වෙළඳපොළ පොලී අනුපාතික අඩු කර ගැනීමේ හැකියාවක් ඉතිරි වී තිබුණේ නැහැ. මහ බැංකුවේ ප්රතිපත්ති පොලී අනුපාතික යනු සංඥාවක් පමණයි. එම පොලී අනුපාතික අඩු කළ පමණින් හැම විටම වෙළඳපොළ පොලී අනුපාතික අඩු වෙන්නේ නැහැ. මහ බැංකුව විසින් ද්රවශීලතාවය මුදා හැර අවශ්ය මට්ටම දක්වා වෙළඳපොළ පොලී අනුපාතික අඩු කර ගත යුතුයි. එහෙත්, මේ වන විට අලුතෙන් සල්ලි අච්චු ගැසීම හරහා ද්රවශීලතාවය මුදා හැරීමේ හැකියාව සීමා වී තිබෙන බව මා නැවත අමුතුවෙන් පැහැදිලි කළ යුතු නැහැ.

ඉහත පසුබිම තුළ මහ බැංකුව විසින් අගෝස්තු 16 දින සිට ක්රියාත්මක වන පරිදි ව්යවස්ථාපිත සංචිත අනුපාතය 4% සිට 2% දක්වා පහත හෙළා තිබෙනවා. ව්යවස්ථාපිත සංචිත අනුපාතය යනු බැංකු වල තිබෙන පාරිභෝගිකයින්ගේ තැන්පතු වලින් අනිවාර්යයෙන්ම මහ බැංකුවේ තැන්පත් කළ යුතු කොටසයි. මෙම අනුපාතය පහළ දැමීම නිසා බැංකු පද්ධතිය තුළ රුපියල් ද්රවශීලතාව බිලියන 200කින් පමණ ඉහළ යනවා. එහෙත්, මේ අයුරින් නිදහස් වන්නේ බැංකු වලම සල්ලි නිසා මෙහිදී මහ බැංකුව විසින් අළුතෙන් සල්ලි අච්චු ගැසීමක් කළ යුතු නැහැ. මෙහි ප්රතිඵලයක් ලෙස ඉදිරි සතියේදී පොලී අනුපාතික වල පැහැදිලිව පෙනෙන අඩුවීමක් සිදු විය යුතුයි.

මහ බැංකුවේ මීළඟ මුදල් ප්රතිපත්ති විවරණය සිදු කළ යුතුව තිබෙන්නේ අගෝස්තු 24 දිනයි. සාමාන්යයෙන් මෙවැනි මුදල් ප්රතිපත්ති තීරණයක් ගන්නේ මුදල් ප්රතිපත්ති විවරණයක් සිදුවන අවස්ථාවේදී වුවත් දෙසතියක් හෝ පමා නොවී මෙම තීරණය ඉක්මණින් ගෙන තිබීමෙන් පෙනෙන්නේ පොලී අනුපාතික අඩු කර ගැනීම සඳහා මහ බැංකුවට මේ මොහොතේ තිබෙන දැඩි අභිලාෂයයි.

දේශීය ණය ප්රතිව්යුහගත කිරීමෙන් පසුව සති කිහිපයක්ම භාණ්ඩාගාර බිල්පත් වෙන්දේසිය සාර්ථක ලෙස නිමා වූයේ නැහැ. එහෙත් පෙර සතියේ සහ අද වෙන්දේසි වලදී ඉදිරිපත් කළ බිල්පත් ප්රමාණය මුළුමනින්ම විකිණී තිබෙන අතර පොලී අනුපාතික වලද යම් අඩුවීමක් පෙනෙන්නට තිබෙනවා. කෙසේ වුවත්, එම අඩු වීම උද්ධමනය අඩුවීම හා ගැලපෙන තරමේ අඩු වීමක් නෙමෙයි. ව්යවස්ථාපිත සංචිත අනුපාතය අඩු කිරීමෙන් පසුව මෙම තත්ත්වයේ කැපී පෙනෙන වෙනසක් සිදු වනු ඇතැයි අපේක්ෂා කළ හැකියි.

~ ඉකොනොමැට්ටා

RN