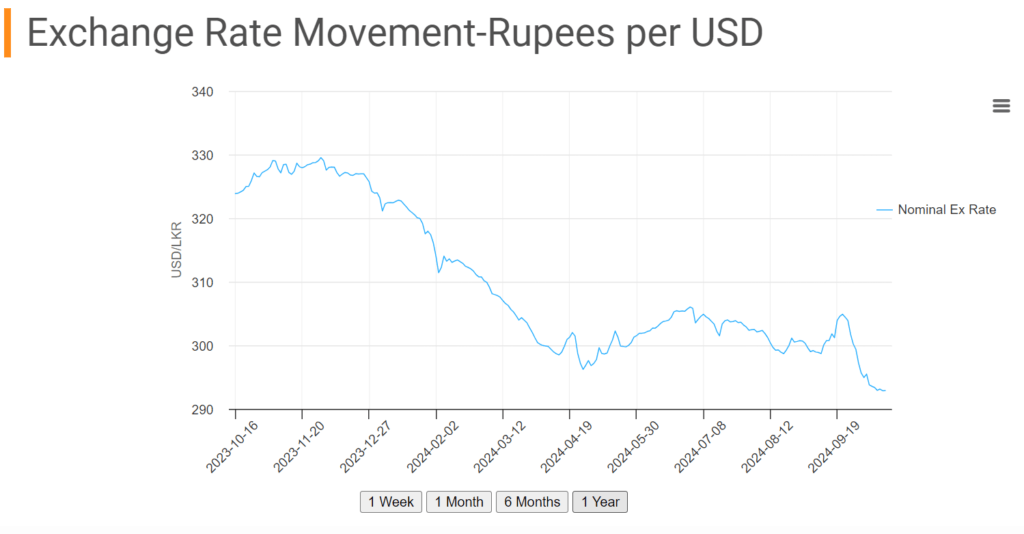

ජනාධිපතිවරණය පැවැත්වුණු සැප්තැම්බර් 23 සිට ඊයේ (ඔක්තෝබර් 14) දක්වා කාලය තුළ ඩොලරයක මැදි මිල රුපියල් 304.88 සිට රුපියල් 292.89 දක්වා රුපියල් 11.99කින් පහත වැටී තිබෙනවා. මෙය සැලකිය යුතු තරමේ විචලනයක්. මේ පිළිබඳව මැසිවිලි නගන යම් පිරිසක්ද දැකිය හැකියි.

විණිමය අනුපාතය පාලනය කිරීම (හෝ නොකිරීම) මහ බැංකුවේ කාර්යයක්. ඒ නිසා, මේ අයුරින් ඩොලරයක මිල පහත වැටීම ආණ්ඩුව වෙනස් වීම නිසා සිදු වූ දෙයක් සේ සලකන්න බැහැ. යම් වක්ර බලපෑමක් පමණක් තිබිය හැකියි.

කෙටියෙන් කිවුවොත්, මහ බැංකුවේ විණිමය ප්රතිපත්තිය වන්නේ ඉල්ලුම හා සැපයුම මත විණිමය අනුපාතය තීරණය වීමට ඉඩ හැරීමයි. එහෙත්, ඒ අතරම, මහ බැංකුව විසින් හේතු දෙකක් මත වෙළඳපොළට මැදිහත්වීම් කරනවා. පළමු හේතුව සංචිත ගොඩ නගා ගැනීමයි. දෙවැන්න තාවකාලික විචලනයන් පාලනය කිරීමයි.

පහත තිබෙන්නේ පසුගිය මාස වලදී මහ බැංකුව විසින් වෙළඳපොළට මැදිහත්වීම් සිදු කර තිබුණු ආකාරයයි.

2024 මැයි

මිල දී ගැනීම් – ඩොලර් මිලියන 224.5

විකිණීම් – ඩොලර් මිලියන 32.0

2024 ජූනි

මිල දී ගැනීම් – නැත

විකිණීම් – ඩොලර් මිලියන 57.0

2024 ජූලි

මිල දී ගැනීම් – ඩොලර් මිලියන 121.0

විකිණීම් – නැත

2024 අගෝස්තු

මිල දී ගැනීම් – ඩොලර් මිලියන 148.5

විකිණීම් – නැත

2024 සැප්තැම්බර්

මිල දී ගැනීම් – ඩොලර් මිලියන 108.5

විකිණීම් – ඩොලර් මිලියන 12.5

මෙම මැදිහත්වීම් සමඟ විණිමය අනුපාතයේ හැසිරීම එකට ගත් විට අපට පෙනී යන්නේ (මේ සමඟ පළ කරන ප්රස්ථාරය දෙස බලන්න) මැයි මාසයේදී හා ජූනි මාසයේදී මහ බැංකුව විසින් ඩොලර් විකිණීමක් සිදු කර ඇතත්, එසේ කරද්දීම එම මාස වලදී ඩොලරයක මිල යම් තරමකින් හෝ ඉහළ ගොස් ඇති බවයි. එමෙන්ම, කිසිදු විකිණීමක් කර නැති, වෙළඳපොළෙන් ඩොලර් මිල දී ගැනීම පමණක් සිදු කර ඇති, ජූලි හා අගෝස්තු මාස වලදී, එසේ කරද්දීම ඩොලරයක මිල පහත වැටී තිබෙනවා.

ඉහත නිරීක්ෂණ අනුව පෙනී යන්නේ මහ බැංකුව විසින් විචලනයන් සීමා කරනු හැර ඩොලරයක මිලෙහි දිශානතිය කෙරෙහි බලපෑම් කර නැති බවයි.

සැප්තැම්බර් මාසය තුළ ඩොලරයක මිලෙහි සිදුව ඇති විචලනයන් දෙස බැලූ විට එම මාසය තුළ මහ බැංකුව විසින් යම් ඩොලර් ප්රමාණයක් විකිණීම තේරුම් ගත හැකියි. ජනාධිපතිවරණයට ආසන්න දෙසතියක කාලය තුළ ඩොලරයක මිලෙහි දිශානතියෙහි පැහැදිලි වෙනසක් දැක ගත හැකි අතර එම කාලය තුළ යම් මිල වැඩි වීමක් සිදුව තිබෙනවා. මෙය විණිමය ප්රවාහ වල සිදු වූ වෙනස් වීමක ප්රතිඵලයකට වඩා සමපේක්ෂණය නිසා සිදු වූ දෙයක් ලෙස සැලකිය හැකියි.

ජනාධිපතිවරණය ආසන්න වෙද්දී ආණ්ඩු මාරුවක් නිසා ණය ප්රතිව්යුහකරණ ක්රියාවලියට සිදු විය හැකිව තිබුණු බාධාවන් පිළිබඳ අවදානම ඉහළ ගියා. එහෙත්, ජනාධිපතිවරණය දිනය ආසන්නයේදීම අදාළ මූලික ගිවිසුම් අත්සන් කිරීමත්, ආණ්ඩු මාරුවෙන් පසුව ඉතා ඉක්මණින්ම අලුත් ආණ්ඩුව විසින් එම ගිවිසුම් මත පදනම්ව ණය ප්රතිව්යුහකරණ ක්රියාවලිය ඉදිරියට ගෙන යන බව සපථ කර සිටීමත් හේතුවෙන් මෙම අවදානම පහව ගියා.

ජනාධිපතිවරණයට ආසන්න දෙසතියක කාලය තුළ සිදු වූ ඉහත වෙනස හැරුණු විට, පසුගිය ජූලි මාසයේ සිටම දැකිය හැක්කේ ඩොලරයක මිල පහත යාමේ ප්රවණතාවයක්. එය එසේ සිදු වන්නේ දිගින් දිගටම මහ බැංකුව විසින් වෙළඳපොළෙන් ශුද්ධ වශයෙන් ඩොලර් මිල දී ගනිද්දීයි. මෙයින් පෙනී යන්නේ විණිමය ප්රවාහ වල දිගින් දිගටම පවතින වාසිදායක අසමතුලිතතාවයයි. එනම්, ඩොලර් ඉල්ලුමට වඩා ඩොලර් සැපයුම ඉහළ මට්ටමක පැවතීමයි.

මෙම තත්ත්වය යටතේ, වාහන ආනයන සීමාවන් ඉවත් කිරීම වැනි විශේෂ වෙනසක් සිදු නොවුවහොත්, දිගින් දිගටම සිදු වන්නේ ඩොලරයක මිල පහත වැටීමයි. එහෙත්, මහ බැංකුවට මැදිහත්වීම් කරමින් එසේ ඩොලරයක මිල පහත වැටෙන වේගය පාලනය කළ හැකියි.

තාවකාලික විචලනයන් පාලනය කිරීම සඳහා කරන මැදිහත් වීම් දෙපැත්තටම සිදු විය යුතු මැදිහත් වීම් නිසා එමඟින් වෙළඳපොළේ ස්වභාවික නැඹුරුව කෙරෙහි බලපෑමක් සිදු විය නොහැකියි. එහෙත්, සංචිත ගොඩ නගා ගැනීම පිණිස කරන මැදිහත් වීම් නිසා ඩොලරයක මිල ඉහළ යනවා. එසේ නැත්නම්, පහළ යාම පාලනය වෙනවා. ඒ කියන්නේ මහ බැංකුවට වැඩි වැඩියෙන් සංචිත එකතු කර ගනිමින් ඩොලරයක මිල පහත වැටීම පාලනය කිරීමේ හැකියාවක් ඇති බවයි.

කෙසේ වුවත්, IMF වැඩ පිළිවෙළ අනුව මහ බැංකුව විසින් සංචිත ගොඩ නගා ගැනීම සිදු වන්නේ කලින් දැනුම් දී ඇති නිශ්චිත ඉලක්කගත මට්ටමක් දක්වා පමණයි. එසේ අවශ්ය සංචිත ඉලක්කය වෙත යාමට යටත්ව, ඉල්ලුම හා සැපයුම මත විණිමය අනුපාතය තීරණය වීම කෙරෙහි බලපෑමක් නොකිරීම මහ බැංකුවේ විණිමය ප්රතිපත්තියයි.

මෙම (2024) වසර අවසාන වන විට යා යුතු සංචිත ඉලක්කය ඩොලර් මිලියන 6,128ක් පමණයි. සැප්තැම්බර් අවසානය වන විට ඩොලර් මිලියන 5,992ක සංචිත ප්රමාණයක් මහ බැංකුව විසින් එක්රැස් කරගෙන අවසානයි. ඒ නිසා, වසරේ ඉතිරි මාස තුන තුළ මහ බැංකුව විසින් එකතු කරගත යුතුව තිබෙන්නේ තවත් ඩොලර් මිලියන 136ක සංචිත ප්රමාණයක් පමණයි. සාමාන්ය අගයක් ලෙස මාසයකට ඩොලර් මිලියන 45ක් පමණ.

පසුගිය සැප්තැම්බර් මාසය තුළ මහ බැංකුවේ සංචිත ප්රමාණය ඩොලර් මිලියන 33කින් පමණක් ඉහළ ගොස් තිබීම තේරුම් ගත යුත්තේ මෙම පසුබිම තුළයි. කෙටියෙන් කිවුවොත්, සංචිත මිල දී ගැනීම මගින් ඩොලරයක මිල පහත වැටීම නැවැත්වීම සිදු නොකළ යුතු සීමාවක් ආසන්නයට මේ වන විට මහ බැංකුව පැමිණ තිබෙනවා.

කෙසේ වුවත්, මහ බැංකුවට අවශ්ය ඉලක්කය ඉක්මවා සංචිත වැඩි කර නොගනිමින් වෙළඳපොළෙන් ඩොලර් මිල දී ගැනීම සඳහා වෙනත් මාර්ගයක්ද තිබෙනවා. ඒ මිල දී ගන්නා ඩොලර් මහ බැංකුවේ ණය ගෙවීම පිණිස යෙදවීමයි. මෙහිදී ඩොලරයක මිල පහත වැටීම සීමා වන නමුත් සංචිත ඉහළ යාමක් සිදු වන්නේ නැහැ.

පසුගිය (2024) ජූනි මාසය අවසාන වන විට මහ බැංකුව විසින් ගෙවිය යුතුව තිබුණු විදේශ ණය ප්රමාණය ඩොලර් මිලියන 5,547ක්. එයින් ඩොලර් මිලියන 2,001ක් ගෙවිය යුතුව තිබුණේ ඉන්දියාවටයි. ඒ වසරේ පළමු මාස හයක කාලය තුළ ඩොලර් මිලියන 450ක් ඉන්දියාවට ආපසු ගෙවීමෙන් පසුවයි. ජුනි මාසය අවසන් වෙද්දී ඩොලර් මිලියන 5,654ක නිල සංචිත ප්රමාණයක් මහ බැංකුව සතුව තිබුණා.

මේ වන විට සංචිත ප්රමාණය ඉහළ ගොස් ඇති අතරම ණය ප්රමාණයේද යම් අඩුවක් සිදුව ඇතැයි සිතන්නට පුළුවන්. පසුගිය මාසයේදී මහ බැංකුව විසින් ශුද්ධ වශයෙන් ඩොලර් මිලියන 96ක් මිල දී ගෙන ඇතත්, සංචිත ඉහළ ගොස් තිබෙන්නේ ඩොලර් මිලියන 33කින් පමණයි. ඉතිරි ඩොලර් මිලියන 63 හෝ ආසන්න ප්රමාණයක් ණය ගෙවීම සඳහා යෙදවූවා විය හැකියි.

වෙනත් විදිහකින් කිවුවොත් ඩොලරයක මිල පහත වැටීම සීමා කරමින් වෙළඳපොළෙන් ඩොලර් මිල දී ගැනීම සඳහා මහ බැංකුවට තවත් සැලකිය යුතු තරමේ අවකාශයක් තිබෙනවා. එසේ ලබා ගන්නා ඩොලර් ණය ගෙවීම සඳහා යෙදවිය හැකි බැවින් සංචිත ඉලක්කය ඉක්මවා යාමේ ප්රශ්නයක් මතු වන්නේද නැහැ. එහෙත් මහ බැංකුව දැනට විණිමය වෙළඳපොළට බලපෑම් කරමින් සිටින්නේ එහි දිශානතියෙහි ලොකු වෙනසක් සිදු නොවන අයුරිනුයි.

~ ඉකොනොමැට්ටා

RN