නැවත වරක් එක පාරටම ඩොලරයක මිල කඩාගෙන බිඳගෙන ඉහළ යාමේ ඉඩක් නැති බවත්, ඒ වගේම ඩොලරයක මිල පහත වැටීමේ ඉඩක් කොහොමටවත්ම නැති බවත්, කලින් සටහනෙන් පැහැදිලි කළා. ඒ පැහැදිලි කිරීම කරපු තරම්ම විශ්වාසයකින් දේශීය ණය ප්රතිව්යුහගත කිරීම ගැන කතා කරන්න බැහැ. ඒකට හේතු තිබෙනවා.

රටේ විදේශ විණිමය ප්රතිපත්තිය, සරලව කිවුවොත් ඩොලරයක මිල තීරණය කිරීම හෝ තීරණය වෙන ආකාරය තීරණය කිරීම, මහ බැංකුව විසින් කරන කටයුත්තක්. ඒකට රජයේ සෘජු සම්බන්ධයක් නැහැ. නමුත්, ණය ප්රතිව්යුහගත කිරීම රජයේ කටයුත්තක්. ඒක තීරණය කරන්නේ දේශපාලන අධිකාරිය විසින්.

කලින් සටහනේ පැහැදිලි කිරීම් කරද්දී කරපු උපකල්පන කිහිපයක් තිබෙනවා. එයින් පළමුවැන්න නන්දලාල් වීරසිංග ඔහුගේ ධුර කාලය අවසන් වන තුරු, ඒ කියන්නේ තව අවුරුදු පහක්, මහ බැංකු අධිපති ලෙස කටයුතු කරයි කියන එක.

මහ බැංකු අධිපති ධුරය ස්වාධීන තනතුරක්. අධිපතිවරයෙක් පත් කළාට පස්සේ ආණ්ඩුව මාරු වුනා කියලා ධුර කාලය අවසන් වන තුරු මහ බැංකු අධිපතිව ධුරයෙන් පහ කරන්න බැහැ. නමුත් මෑත වසර වලදී ඒ වැඩේ ඒ විදිහටම සිදු වුනේ නැහැ. ආණ්ඩු මාරු වෙද්දී මහ බැංකු අධිපතිත් මාරු වුනා. 2015දී කබ්රාල් ඉල්ලා අස්වුණා. ඊට පස්සේ 2019දී කුමාරස්වාමි ඉල්ලා අස්වුණා. ආණ්ඩුව මාරු වුනත් නන්දලාල් වීරසිංහ ඒ විදිහට ඉල්ලා අස් වෙන එකක් නෑ කියන එකයි මගේ උපකල්පනය. ඔහු එහෙම කියලත් තියෙනවා.

අනෙක් අතට සජබ හරි ජාජබ හරි ආණ්ඩුවක් ආවත් මහ බැංකු අධිපතිට ඉල්ලා අස් වෙන්න කියලා බල නොකරන්න තමයි වැඩි ඉඩක් තියෙන්නේ. මොකද ඒ පක්ෂ දෙකෙන් එකකට වුනත් ඉන්න අධිපති අයින් කරලා වෙන කෙනෙක් දමලා කර ගන්න තරම් අමුතු විකල්පයක් නැහැ. ඒ වගේම යෝජිත මහ බැංකු පණතෙන් මහ බැංකු ස්වාධීනත්වය තවදුරටත් තහවුරු වෙනවා. මහ බැංකු ස්වාධීනත්වය ස්ථාවර නොකර ජාත්යන්තර මූල්ය අරමුදලෙන් සල්ලි ගන්න බැහැ. ඒක අරමුදලේ ප්රධාන කොන්දේසියක්.

ඔය හේතු නිසා විණිමය අනුපාතයට වෙන්න යන දේ ගැන තරමක විශ්වාසයෙන් කතා කරන්න පුළුවන් වුනත්, දේශීය ණය ප්රතිව්යුහගත කරනවද නැද්ද කියන තීරණය දේශපාලන බලය වෙනස්වන ආකාරය අනුව වෙනස් විය හැකි දෙයක්. ඒ නිසාම, පළාත් පාලන මැතිවරණ වලින් පසුව මේ ගැන විග්රහ කරන එක තමයි වඩා සුදුසු.

මට නිරීක්ෂණය වන විදිහට දේශීය ණය ප්රතිව්යුහගත කිරීම වෙනුවෙන් ජනමතය හදන්න ලොකුම උවමනාවක් තියෙන්නේ සජබට. හැබැයි ජාජබ වගේම මේ ආණ්ඩුවේ දේශපාලන අධිකාරිය විසිනුත් දේශීය ණය ප්රතිව්යුහගත කිරීමකට කැමැත්තක් දක්වන බව පේනවා. වැඩේට අකැමැති බව පේන්නේ බැංකු ටික සහ මහ බැංකුව.

මේ වෙලාවේ ආණ්ඩුවට තිබෙන ජනප්රසාදයට වඩා මහ බැංකුවට තිබෙන ජනප්රසාදය ටිකක් හරි වැඩියි. ඒ නිසා, මහ බැංකුවේ කැමැත්ත සිදු වෙන්න ඉඩකඩ වැඩියි. නමුත්, ආණ්ඩුව වෙනස් වුනොත් හෝ වෙනස් වෙන්න යන බව පෙනී ගියොත්, ඔය තත්ත්වය වෙනස් වෙනවා. ජනමතය මේ ආණ්ඩුව සතුව තිබෙන බව තහවුරු වුනත් ඔය වැඩේ වෙනවා. ඒ කියන්නේ පළාත් පාලන මැතිවරණ වලින් පස්සේ, කවුරු ඉස්සරහට ආවත්, ඔය දේශීය ණය ප්රතිව්යුහගත කරන කතාවට වැඩි බරක් වැටෙනවා. ඒ බර කොපමණද කියන එක දිනන කණ්ඩායම අනුව තීරණය වෙනවා.

කොහොම වුනත්, හදිසියේම දේශීය ණය ප්රතිව්යුහගත කරන කතාව උඩට ආවේ මැතිවරණය නිසා නෙමෙයි. ස්වෛරිත්ව බැඳුම්කර හිමියන් කණ්ඩායමක් විසින් ප්රකාශ කර තිබෙන දෙයක් නිසා. ඇතැම් වාර්තා අනුව, තමන්ගේ ණය ප්රතිව්යුහගත කරන්නනම් දේශීය ණයත් ප්රතිව්යුහගත කළ යුතුයි කියලා ඒ අය කියලා.

මම මේ ලිපිය සැලකිල්ලෙන් කියෙවුවා. මගේ අර්ථ නිරූපණය අනුවනම් ඒ කියල තියෙන්නේ එහෙම කතාවක් නෙමෙයි. ඔය ලිපිය කියවීමෙන් පසුවද දේශීය ණය ප්රතිව්යුහගත කිරීමේ අවදානම පිළිබඳ මගේ තක්සේරුව ලොකුවට වෙනස් වෙලා නැහැ.

ඒ කියන්නේ දේශීය ණය ප්රතිව්යුහගත කිරීමක් වෙන්න ඉඩක් නැහැ කියන එක නෙමෙයි. එහෙම ඉඩක් කොහොමටත් තිබුණා. මැතිවරණයෙන් පසුව ඒ ඉඩ තවත් ටිකක් ඉහළ යයි. හැබැයි දේශීය ණය අනිවාර්යයෙන්ම ප්රතිව්යුහගත කිරීමේ අවශ්යතාවයක් මටනම් තවමත් පෙනෙන්නේ නැහැ.

ජාත්යන්තර මූල්ය අරමුදල විසින් දේශීය ණය අනිවාර්යයෙන්ම ප්රතිව්යුහගත කළ යුතුයි කියලා නැහැ. හැබැයි නොකළ යුතුයි කියලත් නැහැ, අරමුදලේ වැඩ පිළිවෙළ තුළ ඇතැම් විට දේශීය ණය ප්රතිව්යුහගත නොකර බැරි තත්ත්වයක් ඇති වෙයි. හැබැයි තවම එහෙම වෙලා නැහැ.

අරමුදලේ එකඟතාව සම්බන්ධ නිශ්චිත තොරතුරු මහ බැංකු අධිපති, භාණ්ඩාගාර ලේකම් වැනි අය දන්නවා. නමුත්, මම දන්නේ දැනට ප්රසිද්ධ කර හෝ ප්රසිද්ධ වී තිබෙන තොරතුරු පමණයි. මුදල් අමාත්යංශය විසින් අදාළ මාර්ග සිතියමේ මූලික ඉලක්ක කිහිපයක් ගැන විස්තර ඉදිරිපත් කර තිබෙනවා. මේ වෙද්දී පෙර කී බැඳුම්කර හිමියන් විසින් තවත් තොරතුරු ටිකක් එළිදරවු කර තිබෙනවා. මේ තොරතුරු ගොඩවල් දෙකම එකතු කළාම තරමක් පැහැදිලි ලෙස චිත්රය ඇඳගන්න පුළුවන්. හැබැයි මේ චිත්රය අඳින්නේ මම කියන එක අමතක කරන්න එපා. එය නිවැරදි නොවෙන්න සැලකිය යුතු ඉඩක් තිබෙනවා.

අරමුදලෙන් ගන්න සල්ලි ආපසු ගෙවිය යුත්තේ වසර දහයකින්. පැරිස් සංසදය විසින් යෝජනා කරලා තියෙන්නෙත් වසර දහයක ණය පමා කාලයක්. ඊට පස්සේ ණය ගෙවන්න තවත් වසර පහළොවක් ලැබෙනවා.

යම් විදිහකින් අනෙක් අයත් කැමති වෙලා මේ යෝජනාව ක්රියාත්මක වුනා කියා අපි හිතමු. ඒ කියන්නේ වසර දහයක් යන තුරු විදේශ ණය හා පොලී ගෙවීමේ බරක් නැහැ. අඩු වශයෙන් ද්විපාර්ශ්වික හා වාණිජ ණය හා අදාළව. වසර දහයක් ඔය වගේ සහනයක් ලැබෙනවානම් ඒ කාලය තුළ ආර්ථිකය පිළිසකර කරගෙන නැවත ණය ගෙවන්න පටන් ගන්න එක ගොඩක් අමාරු වැඩක් නෙමෙයි. ඒ වගේ තත්ත්වයක් යටතේ දේශීය ණය ප්රතිව්යුහගත කිරීමේ අවශ්යතාවයක් ඇති වෙන එකක් නැහැ.

නමුත් මේ වසර දහයේ ණය පමාව කෙරෙන වැඩක් නෙමෙයි. ඔය වැඩේට චීනය කැමති වෙයි කියලා කොහොමටවත්ම හිතන්න බැහැ. චීනය තවම කැමති වෙලා තියෙන්නේ වසර දෙකක ණය පමාවකට පමණයි. ඒ වසර දෙකෙනුත් දැන් වසරක් ගෙවිලා. තව අවුරුද්දකින් රටේ ආර්ථිකය පිළිසකර කරගෙන නැවත ණය ගෙවන්න පටන් ගන්නවා කියන එක කොහොමටවත්ම කරන්න බැරි දෙයක්. දේශීය ණය ප්රතිව්යුහගත කළා හෝ නොකළා කියලා ඔය තත්ත්වය වෙනස් වෙන්නේ නැහැ.

පෙර ලිපි වලින්ද විස්තර කළ පරිදි ප්රමාණවත් සහනයක් චීනයෙන් ලැබෙන තුරු ස්ථායීකරණ වැඩ පිළිවෙළ තුළ කිසිවක්ම වෙන්නේ නැහැ. ඒ නිසා, දේශීය ණය ප්රතිව්යුහගත කිරීමක් වෙන්නෙත් නැහැ. ඒ නිසා අඩුම වශයෙන් මාසයක් දෙකක් යන තුරු මෙහෙම අවදානමක් ඇත්තේම නැහැ කියා කියන්න පුළුවන්.

මොකක් හෝ දෙයක් වෙන්නේ චීනය දැන් ඉන්න දෙක සහ පැරිස් සංගමයේ දහය අතර අතරමැදි තැනකට ආවට පස්සේ. ප්රකාශිත තොරතුරු සියල්ල එකට අරගෙන විශ්ලේෂණය කළාට පස්සේ මට පෙනෙන්නේ මේ අතරමැදි තැන වසර පහක ණය පමාවක් විය හැකි බවයි. කෙළින්ම කියා නැතත් මම විග්රහ කර ගන්නා විදිහට ස්වෛරිත්ව බැඳුම්කර හිමියන් වගේම ඉන්දියාවත් එකඟ වෙලා තියෙන්නේ වසර පහක ණය පමාවකට. ඒ නිසා, බොහෝ විට තව මාස දෙක තුනක් ඇතුළත චීනය දෙක පහ කරන්න කැමති වෙලා එයින් අනතුරුව වැඩේ කෙරෙන්න ඉඩ තිබෙනවා.

මේ වැඩේ මේ විදිහට වෙයි කියලා අපි හිතමු. හැබැයි වසර පහක ණය පමාවක් එක්ක ණය තිරසාරත්වය ඇති කරන එක වසර දහයක ණය පමාවක උදවුවෙන් ඔය වැඩේ කරන තරම් ලේසි නැහැ. කොස්ස තියෙන්නේ ඔන්න ඔතැන. බැඳුම්කර හිමියන්ගේ ලිපියේ තිබෙන තොරතුරු අනුව, අරමුදලේ වැඩ පිළිවෙළ තුළ, 2027-2032 කාලයේදී ලංකාවේ ණය සේවා වියදම් දදේනියෙන් 13%කට සීමා කළ යුතු වෙනවා. බැඳුම්කර හිමියෝ කියන්නේ එයින් 4.5%ක් විදේශ ණය හා පොලී ගෙවීම් වෙනුවෙන් වෙන් කිරීමට ඉඩ සලසමින් දේශීය ණය හා පොලී වියදම් දදේනියෙන් 8.5%කට සීමා කළ යුතු බවයි.

මේ වැඩේට අනිවාර්යයෙන්ම ණය ප්රතිව්යුහගත කළ යුතු නැහැ. අදාළ ලිපියේ ඔවුන් භාවිතා කර තිබෙන වචනය ණය ප්රතිසංවිධානය කියන එක. මේක වැරදීමක් හෝ වංගු ගැසීමක් කියා මම හිතන්නේ නැහැ. මේ ලිපිය ලියන්නේ ණය ප්රතිව්යුහගත කිරීම් ගැන හොඳින්ම දන්නා කණ්ඩායමක්. ඒ වගේම, ඒ අයට වංගු ගහන්න කිසිම උවමනාවක් නැහැ. ණය ප්රතිව්යුහගත කිරීමක් ගැන නොකියා ණය ප්රතිසංවිධානය කිරීමක් ගැන කතා කරන්නේ මේ ඇත්තටම කතා කරන්නේ ණය ප්රතිව්යුහගත කිරීමක් ගැන නොවන නිසා.

සාමාන්යයෙන් ණය ප්රතිව්යුහගත කිරීමක් අදාළ වෙන්නේ දැනට තිබෙන ණය වලට. නමුත් දේශීය ණය වලින් විශාල කොටසක් 2027ට කලින් කල් පිරෙන ණය. රුපියල් ට්රිලියන 13ක පමණ දේශීය ණය වලින් රුපියල් ට්රිලියන 4කට වඩා භාණ්ඩාගාර බිල්පත්. ඒ කියන්නේ වසරක් ඇතුළත ගෙවිය යුතු ණය. ඉතිරි ට්රිලියන 9කට අඩු කොටස බැඳුම්කර. නමුත්, එයින් කොටසක් 2017ට කලින් කල් පිරෙනවා. තව කොටසක් කල් පිරෙන්නේ 2022න් පස්සේ.

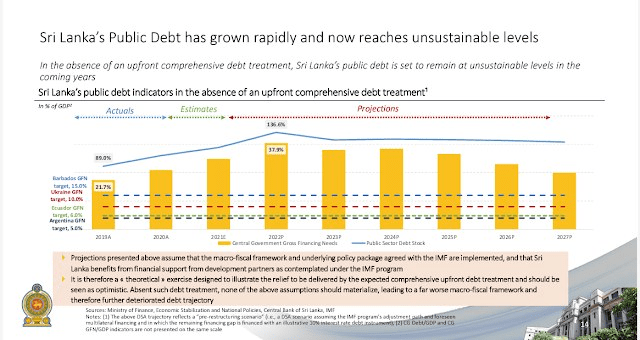

පසුගිය 2022 අවුරුද්දේ ණය සේවා අවශ්යතාව දදේනියෙන් 38%ක්. බදු වැඩි කරලා, වියදම් අඩු කරලා, සැලසුම්සහගත පරිදි ප්රාථමික හිඟය අතිරික්තයක් කරලා පවත්වාගෙන ගියත්, 2027 වෙද්දී ඕක අඩු කරන්න පුළුවන් වෙන්නේ 25% වගේ මට්ටමකට පමණයි. මොකද එදිනෙදා වියදම් වෙනුවෙන් තව ණය නොගෙන බදු ආදායමෙන් කීයක් හෝ ඉතිරි කර ගත්තත්, ඒ ඉතිරිය (ප්රාථමික අයවැය අතිරික්තය) පොලී ගෙවන්න ප්රමාණවත් නැති නිසා, තව දුරටත් රටේ රාජ්ය ණය ප්රමාණය එන්න එන්නම වැඩි වෙන එක නවත්වන්න බැහැ. ණය තිරසාරත්වය නැහැ කියා කියන්නේ ඕකට.

දැන් පටන් අරගෙන ඉදිරි වසර වලදී රාජ්ය මූල්ය කළමනාකරණය කළ හැකි උපරිම හොඳින් කළත් ඉතා ඉක්මණින්, ඒ කියන්නේ අඩු වශයෙන් වසර දහයක්වත් යන තුරු, බාහිර උදවු නැතිව ණය ආපසු ගෙවිය හැකි තැනකට යාමේ හැකියාවක් ලංකාවට නැහැ. ණය තිරසාරත්වය සඳහා ඔය 25% අඩු වශයෙන් 13% මට්ටමටවත් අඩු විය යුතුයි.

වසර දහයක ණය පමා කාලයක් ලැබෙනවානම්, එම කාලය තුළ විදේශ ණය හා පොලිය (දැනට නොගෙවන කොටස) ගෙවිය යුතු නැහැ. ඒ නිසා, ගෙවන්න ඉතිරි වෙන්නේ දේශීය ණය හා පොලියත්, ජාත්යන්තර ආයතන වල ණය හා පොලියත් පමණයි. ජාත්යන්තර ආයතන වල ණය සහනදායී ණය නිසා ඒ ණය වල බර දැනෙන්නේ ඉතා අඩුවෙන්. ඔය වගේ තත්ත්වයක් යටතේ, දැඩි රාජ්ය මූල්ය කළමනාකරණයක් හරහා, 13% ඉලක්කයට යන්න පුළුවන්. එහිදී, ඔය 13%ම දේශීය ණය සේවාකරණයට වෙන් කරන්න පුළුවන්.

නමුත්, වසර පහක ණය පමාවක් පමණක් ලැබුනොත් ඔය වැඩේ ඔය තරම්ම ලේසි නැහැ. මොකද 2027-2032 කාලය තුළත් විදේශ ණය සේවාකරණය සිදු විය යුතුයි. ඒ වෙනුවෙන් 4.5%ක් වෙන් කිරීමට ඉඩ සලසමින් දේශීය ණය සේවාකරණය 8.5%ට සීමා කළ යුතුයි කියන ඉල්ලීම එන්නේ මේ පසුබිමේ. මොකද ඔය දෙකේ එකතුව 13% ඉක්මවන විසඳුමකින් ආර්ථිකය ස්ථායී නොවන නිසා එවැන්නක් විසඳුමක් නෙමෙයි. දේශීය ණය සේවාකරණය වෙනුවෙන් 8.5%ට වඩා වැය වන තත්ත්වයක් තුළ විදේශ ණය හිමියන්ට තමන්ගේ සල්ලි ආපසු ලැබෙන එක ගැන සැකයක් ඇති වෙනවා. ඔන්න ඕකයි අවුල.

දැනට එළියට ඇවිත් තිබෙන ඉතාම සීමිත තොරතුරු ප්රමාණය මම විශ්ලේෂණය කරන විදිහට අරමුදලේ වැඩ පිළිවෙළ තුළ ඔය 8.5% ඉලක්කයට යන්න බැරිකමක් නැහැ. අවුරුදු දහයක ණය පමා කාලයක් ඉල්ලුවට හෙට්ටු කිරීමකදී ඉල්ලන දෙයම නොලැබෙන බව සාමාන්ය දෙයක්නේ. මම හිතන්නේ දහයෙන් පටන් ගන්නේ අවසාන වශයෙන් අඩුම වශයෙන් වසර පහක ණය පමාවක් බලාපොරොත්තුවෙන්. හැබැයි ඔය පහනම් නැතුවම බැහැ.

මේ විදිහට 8.5% ඉලක්කයට යන්න පුළුවන් වෙන්නේ අරමුදලේ ණය වාරිකයත් එක්ක ජාත්යන්තර සංවිධාන වලින් තවත් ණය සැලකිය යුතු ප්රමාණයක් ලැබිලා, පොලී අනුපාතික 10% මට්ටමට පැමිණෙයි කියන උපකල්පනය යටතේ. 2027-2032 කාලය තුළ පියවිය යුතු දේශීය ණය යම් ප්රමාණයක් දැනටත් තිබුණත්, මේ මොහොත වන විටත් ප්රශ්නය ඒ ණය ටික නෙමෙයි. ඊට පෙර ගෙවිය යුතු ණය හා පොලී ගෙවීම සඳහා අලුතෙන් ගන්න සිදු වන ණය. මේ ණය ක්රමක්රමයෙන් ඉදිරියට තල්ලු වී 2027-2032 කාලයට යනවා.මේ වසර අවසන් වෙද්දී පොලී අනුපාතික 10% මට්ටමට අඩු වුනොත්, 2017-2032 කාලයේදී දේශීය ණය සඳහා ගෙවන්න වෙන්නේ සාපේක්ෂව අඩු පොලියක්. ඒ නිසා, දේශීය ණය ප්රතිව්යුහගත නොකර 8.5% මට්ටමට යන්න පුළුවන්කමක් තවමත් තිබෙනවා.

ණය ප්රතිව්යුහගත කිරීම කියන වචනය වෙනුවට ණය ප්රතිසංවිධානය කියන වචනය එන්නේ ඔන්න ඔය නිසා. ඒ කියන්නේ, දැනට ගෙවන්න තිබෙන දේශීය ණය, ඒ කියන්නේ ප්රධාන වශයෙන්ම භාණ්ඩාගාර බිල්පත් හා බැඳුම්කර, ගෙවාගෙන යද්දී, ඒ වෙනුවෙන් අලුතෙන් ණය ගනිද්දී, 2027-2032 කාලයට වැටෙන ණය සේවා බර අදාළ සීමාව නොඉක්මවන පරිදි ණය ගැනීම් සංවිධානය කර ගත යුතු බව.

මේක කරන්න පුළුවන්. නමුත් අරමුදලේ සල්ලි ලැබෙන එක ප්රමාද වෙන තරමට වැඩේ එන්න එන්නම අමාරු වෙනවා. අරමුදලේ සල්ලි ලැබෙන එක තීරණය වන්නේ චීනයේ කැමැත්ත ලැබීම මත. ඔය දේවල් සිදු වන තුරු දැන් තිබෙන 30% මට්ටමේ පොලී අනුපාතික ලොකුවට අඩු වෙන්නේ නැහැ.

අරමුදලේ සල්ලි ලැබුණා කියලත්, ඒ හේතුව නිසාම, පොලී අනුපාතික 10% මට්ටමට අඩු වෙන්නේ නැහැ. මොන විදිහකින් හෝ තවත් සැලකිය යුතු ඩොලර් ප්රමාණයක් හොයාගන්න වෙනවා. හැමදාම එනවා එනවා කීවත් ආවේ නැති විදේශ ආයෝජන මේ වෙලාවේ එන්නේ නැහැ. ජාත්යන්තර ආයතන වලින් යම් මුදලක් ලැබෙනු ඇතත් හිතන තරමට හෝ කියන තරමට ලැබෙන එකකුත් නැහැ. ඒ නිසා, ඉලක්කයට යාම සඳහා රාජ්ය වත්කම් යම් ප්රමාණයක් විකුණන්න වෙන්න පුළුවන්. මේ හා අදාළව මම යෝජනා කිසිවක් කරන්න යන්නේ නැහැ. කරන විදිහේ ලොකු වැදගත්කමකුත් නැහැ. හැබැයි රටට සැලකිය යුතු ඩොලර් ප්රමාණයක් ඉක්මණින් පැමිණිය යුතුයි. එහෙම නොවුනොත්, පොලී අනුපාතික අපේක්ෂිත මට්ටමට අඩු වෙන්නේ නැහැ.

පොලී අනුපාතික අපේක්ෂිත මට්ටමට අඩු කර නොගෙන මම කලින් කියපු 2027-2032 ඉලක්කයට යන්න බැහැ. නමුත් එවැනි තත්ත්වයකදී වුනත් හොඳම විසඳුම දේශීය ණය ප්රතිව්යුහගත කිරීම කියලා මම පෞද්ගලිකව විශ්වාස කරන්නේ නැහැ. දේශීය ණය වල කල් පිරීමේ ආකෘතිය ප්රතිසංවිධානය කර ගැනීම මගින් පමණක් අවශ්ය ඉලක්කයට යන්න පුළුවන් කියන එක මගේ දැඩි විශ්වාසයයි. මම සාමාන්යයෙන් මේ වගේ ප්රකාශයක් කරන්නේ ඔය වැඩේ මට කරන්න සිදුවුනොත් එය කළ හැක්කේ කොහොමද කියන එක ගැන යම් අදහසක් තිබෙනවානම් පමණයි. මේක කරන්න පුළුවන්.

මෙහිදී මම කියපු ණය ප්රතිසංවිධානය කියන එකත් පුළුල් අර්ථයකින් ණය ප්රතිව්යුහගත කිරීමක්ම තමයි. නමුත්, මෙහිදී ණය වාරික හෝ පොලී කපා හැරීමක් සිදු වෙන්නේ නැහැ. සිදු වෙන්නේ කල් පිරීමේ කාලය දිගු වීමක් පමණයි. වෙළඳපොළට හෝ රටේ සමස්ත ආර්ථික ක්රියාකාරිත්වයට අංශු මාත්රයක හෝ බාධාවක් නොවෙන විදිහට ඔය වැඩේ කරන්න පුළුවන්.

මම රනිල්ගේ නිදහස් දින කතාව ඇහුවේ නැහැ. එහෙත් කොහේ හෝ දැකපු විදිහට නිදහසේ සියවස දක්වා තිරසාර රාජ්යමූල්ය ප්රතිපත්තියක් පවත්වාගෙන යාම ගැන ඔහු කියා තිබුණු බවක් දැක්කා. ඒ කියන්නේ තව අවුරුදු 25ක්.

ලංකාවට ආර්ථිකයේ පවතින දුර්වලතා මග හරවාගෙන කෙළින් නැගී සිටින්නනම් අනිවාර්යයෙන්ම ඔය වසර 25ක කාලය අවශ්යයි. ඒ කාලය තුළ තිරසාර රාජ්යමූල්ය ප්රතිපත්තියක් පවත්වාගෙන ගියොත් ඔය ඉලක්කයට යන්න පුළුවන්. පැරිස් සංසදයේ වසර 10ක ණය පමා කාලය සහ එයින් පසුව තවත් වසර 15ක ණය ආපසු ගෙවීමේ කාලය ඔය අවුරුදු 25 සමඟ සමපාත වීම අහම්බයක් නෙමෙයි. ඔය කතා දෙකම එකම කතාවක්.

රනිල් තව අවුරුදු 25ක් ජනාධිපති ලෙස කටයුතු කරන්නේ නැහැ. ඔය කාලය තුළ වාර ගණනක් රාජ්ය නායකත්වය වෙනස් වෙනවා. ආණ්ඩු මාරු වෙනවා. එහෙම ආණ්ඩු මාරු වෙද්දී රාජ්ය ප්රතිපත්තිය තිරසාර ලෙස පවතියිද කියන එක කිසිම සහතිකයක් නැති කරුණක්.

වසර 25 පැත්තකට දැම්මොත්, ණය හිමියන්ගේ පැත්තෙන් බැළුවහම ප්රායෝගිකව ණය ආපසු ලබාගත හැකි ආසන්නම කාලය 2027-2032 කාලය. මේ කාලසීමාව අවසන් වන කාලය වුනත්, අවුරුදු දහයක කාලයක්. එම කාලය පමණක් සැලකුවත් කිහිප වරක් ආණ්ඩු මාරු වෙනවා. ආණ්ඩු මාරු වෙද්දී රාජ්යමූල්ය ප්රතිපත්තිය පහසුවෙන්ම පීලි පනින්න පුළුවන්. එහෙම වෙලා 2022 වගේ ආර්ථික අර්බුද නැවත නැවත එන්න පුළුවන්. දැන් ප්රතිව්යුහගත කරන ණය නැවත නැවත ප්රතිව්යුහගත කරන්න වෙන්න පුළුවන්.

ඉහත හේතු නිසා ණය ප්රතිව්යුහගත කිරීමකට කැමැත්ත දෙන ණය හිමියෙකුට ලංකාවේ දේශපාලන අනාගතය වැදගත්. මාසයකින් පසුව පැවැත්වීමට නියමිත පළාත් පාලන මැතිරවණ ප්රතිඵල අනුව විමසිලිමත් නිරීක්ෂකයෙකුට මේ පිළිබඳව යම් අදහසක් ගන්න පුළුවන්.

දැනට පවතින තත්ත්වයන් තුළ දේශීය ණය ප්රතිව්යුහගත කිරීමේ අනිවාර්ය අවශ්යතාවයක් මම දකින්නේ නැහැ. නමුත් මෙය තීරණය කරන්නේ මම නෙමෙයි. ශ්රී ලංකා රජය. මේ කාරණයේදී ශ්රී ලංකා රජය කියා කියන්නේ පවතින ආණ්ඩුව. ආණ්ඩුව වෙනස් වුනත්, බොහෝ විට මහ බැංකු අධිපති ධුරය වෙනස් වෙන එකක් නැහැ. නමුත් ආණ්ඩු මාරු වෙන පරක්කුවට භාණ්ඩාගාරයේ ලේකම් ධුරය වෙනස් වෙන එක අපේක්ෂා කළ හැකි සාමාන්ය තත්ත්වයක්. අනිවාර්යයෙන්ම අවශ්ය වුනත්, නැතත්, දේශීය ණය ප්රතිව්යුහගත කිරීමේ තීන්දුවක් රජය විසින් ගන්න ඉඩ තිබෙනවා. මොකද ලංකාවේ මේ වගේ තීරණ ගන්නේ කිසියම් පුද්ගලයෙක් හෝ සීමිත පුද්ගල කණ්ඩායමක් විසින්. එහෙම තීරණ ගනිද්දී හැම විටම මහා ලොකු විශ්ලේෂණ සිදු වෙන්නේ නැහැ.

එක දෙයක්නම් කියන්න පුළුවන්. මේ වගේ දෙයක් ඉතාම හදිසියෙන්නම් සිදු වෙන්නේ නැහැ. මැතිවරණයෙන් පසුව එහි ප්රතිඵල මත පදනම්ව මේ ගැන මීට වඩා පුළුල් විග්රහයකට යමු.

~ ඉකොනොමැට්ටා

RN