පසුගිය සති කිහිපය තුළ බොහෝ දෙනෙකු විසින් DSA යන යෙදුම භාවිතා කරනු දැකිය හැකි වුනා. මෙම අකුරු තුනෙන් කෙටි කර තිබෙන්නේ Debt Sustainability Analysis එනම් ණය තිරසාරත්ව විශ්ලේෂණය යන්නයි. ණය තිරසාරත්ව විශ්ලේෂණයක් යනු කුමක්ද ?

ඉතා කෙටියෙන් කිවුවොත් මෙයින් අදහස් වන්නේ ඉදිරි කාලයේදී කිසියම් රටක රජයකට සිය රාජ්ය ණය වෙනුවෙන් ගෙවිය යුතු පොලී සහ ණය වාරික පැහැර නොහැර නිසි කලට ගෙවීමේ හැකියාව පිළිබඳ විශ්ලේෂණයක්.

ඇත්තටම මෙවැනි ණය තිරසාරත්ව විශ්ලේෂණ සිදු කරන්නේ රාජ්ය ණය හා අදාළව පමණක් නෙමෙයි. පුද්ගලයින් හා ආයතන සම්බන්ධවත් මෙවැනි විශ්ලේෂණ සිදු කෙරෙනවා. කිසියම් පුද්ගලයෙකු හෝ ආයතනයක් විසින් බැංකුවකින් ණයක් ලබා ගැනීම සඳහා අයදුම් කිරීමෙන් අනතුරුව අදාළ බැංකුව විසින් ණය අනුමත කරන්නේ ණය තිරසාරත්ව විශ්ලේෂණයක් කිරීමෙන් අනතුරුවයි. පුද්ගලයෙක්ගේනම් වැටුප් වාර්තා, වෙනත් වත්කම් ආදිය පිළිබඳ තොරතුරු ඉල්ලා සිටින්නේ මේ නිසා. සමාගමක් හා අදාළව වුවද පසුගිය ගිණුම් වාර්තා ආදිය බැංකුවට ලබා දෙන්නට සිදු වෙනවා.

ස්ථාපිත ආයතන හා අදාළ ණය තිරසාරත්ව විශ්ලේෂණ සිදු කරන්නේ ඔවුන්ට ණය දෙන ආයතන විසින් පමණක් නෙමෙයි. තමන්ගේ ආයතනයේ ඉදිරි අවදානම් හඳුනා ගැනීම පිණිස එවැනි ආයතන විසින්ද මෙවැනි විශ්ලේෂණ සිදු කරනවා. රජයයන් විසින්ද රාජ්ය ණය හා අදාළව මෙවැනි විශ්ලේෂණ නිරන්තරයෙන් සිදු කරනවා. එසේ කරන්නේ අර්බුදකාරී අවස්ථා වලදී පමණක් නෙමෙයි. මෙය නිරන්තරව හා අඛන්ඩව සිදු වන දෙයක්.

සිය සාමාජික රටවල රජයයන්ගේ ණය තිරසාරත්වය හා අදාළ විශ්ලේෂණ ජාත්යන්තර මූල්ය අරමුදල විසින්ද වරින් වර සිදු කරනවා. එම අරමුදල විසින් රටකට ණය දීමට පෙර හා ඉන් පසුව මෙවැනි විශ්ලේෂණ අනිවාර්යයෙන්ම සිදු වන අතර එසේ ණය ගැනීමක් සිදු නොවන අවස්ථා වලදීද අරමුදල විසින් උපදේශනාත්මක කාර්යයක් ලෙස ස්වාධීන ණය තිරසාරත්ව විශ්ලේෂණ සිදු කරනවා. එම විශ්ලේෂණ අදාළ රජයයන්ගේ ණය තිරසාරත්ව විශ්ලේෂණ වලට වඩා වෙනස් වෙන්න පුළුවන්.

ජාත්යන්තර මූල්ය අරමුදල විසින් ණය තිරසාරත්වය අර්ථ දක්වන්නේ පහත ආකාරයෙනුයි.

“In general terms, public debt can be regarded as sustainable when the primary balance needed to at least stabilize debt under both the baseline and realistic shock scenarios is economically and politically feasible, such that the level of debt is consistent with an acceptably low rollover risk and with preserving potential growth at a satisfactory level.”

මෙම අර්ථදැක්වීම අනුව, සාමාන්යයෙන් අපේක්ෂා කළ හැකි මට්ටමේ ආර්ථික කම්පනයකට ඔරොත්තු දී ස්ථාවරව සිටීමට (එනම් ණය පැහැර හරින තත්ත්වයකට ඇද නොවැටීමට) ප්රමාණවත් තරමේ ප්රාථමික අයවැය ශේෂයක් පවත්වා ගැනීමට ආර්ථික වශයෙන් හා දේශපාලනික වශයෙන් හැකියාවක් ඇත්නම් ණය තිරසාරත්වය ඇති සේ සැලකෙනවා. එම තත්ත්වය යටතේ ආර්ථික වර්ධනය තිරසාර ලෙස සතුටුදායක මට්ටමක පවත්වා ගැනීමට හැකි විය යුතු අතර නිසි කලට ණය ආපසු ගෙවීම සඳහා අවශ්ය වන අරමුදල් සපයා ගැනීමට අලුත් ණය ගැනීමේ හැකියාව හොඳ මට්ටමක පැවතිය යුතුයි.

ජාත්යන්තර මූල්ය අරමුදල විසින් ණය තිරසාරත්ව විශ්ලේෂණයක් සිදු කර කිසියම් රටක ණය තිරසාරත්වය පරීක්ෂාවට ලක් කරන්නේ කෙසේද?

මේ සඳහා ආකෘතියක් අවශ්ය වෙනවා. අරමුදල විසින් කරන්නේ මෙම ආකෘතියට තොරතුරු ඇතුළත් කර ලැබෙන ප්රතිඵල අනුව කිසියම් රටක ණය තිරසාරත්වය පරීක්ෂාවට ලක් කිරීමයි. ඉතාම සරල ලෙස මෙවැනි හැඳින්වීමක් කළත් මෙය විශාල වෙහෙසක් දරා කළ යුතු හා විශේෂඥ දැනුමක් අවශ්ය සංකීර්ණ කාර්යයයක්.

ශ්රී ලංකා රජය ඇතුළු රජයයන් විසින් ණය තිරසාරත්ව විශ්ලේෂණ සිදු කරන්නේද මේ ක්රමයටයි. එහෙත්, එහිදී යොදා ගන්නා ආකෘතිය ජාත්යන්තර මූල්ය අරමුදලේ ආකෘතියම නොවෙන්න පුළුවන්. යම් හෙයකින් එම ආකෘතියම යොදා ගත්තද, ආකෘතිය යටතේ ඇතුළු කරන පරාමිතීන් වෙනස් වීම හේතුවෙන් වෙනත් ප්රතිඵලයක් ලැබෙන්න පුළුවන්.

මෙය කිසියම් පුද්ගලයෙක් බැංකුවකින් ණයක් ගැනීමේදී සිදු වන ක්රියාවලියට සමාන කළ හැකියි. පොලු තියන්න බලාගෙනම ණය ගන්න හදන අයත් සිටිය හැකි වුවත්, සාමාන්යයෙන් කිසියම් පුද්ගලයෙක් හෝ ආයතනයක් විසින් ණයක් සඳහා අයදුම් කරන්නේ තමන්ගේ විශ්ලේෂණය අනුව එම ණය පැහැර නොහැර ගෙවිය හැකි බව පෙනෙන නිසයි. නමුත් බැංකුවේ විශ්ලේෂණය අනුව ඒ බව නොපෙනේනම් ඔවුන් ණය අනුමත කරන්නේ නැහැ.

කෙසේ වුවත්, එක් බැංකුවකින් ණයක් ලබා ගත නොහැකි පුද්ගලයෙකුට ඇතැම් විට වෙනත් බැංකුවකින් ණයක් ලබා ගැනීමට හැකි වෙනවා. ඊට හේතුව, ණය තිරසාරත්ව විශ්ලේෂණ සඳහා එක් එක් බැංකු විසින් යොදා ගන්නා ආකෘති සමාන නොවීමයි.

විවිධ පුද්ගලයින් හා ආයතන විසින් එකම තොරතුරු මත පදනම්ව වෙනස් ආකාරයෙන් ණය තිරසාරත්ව විශ්ලේෂණ සිදු කිරීම අසාමාන්ය දෙයක් නෙමෙයි. නමුත් ණයක් ගැනීම වැනි අවස්ථාවක වඩා වැදගත් වන්නේ ණය දෙන්නාගේ විශ්ලේෂණයයි. මෙය තේරුම් ගැනීම සඳහා විශේෂඥ ඥානයක් අවශ්ය වන්නේ නැහැ. බැංකු ණයක් අනුමත කරද්දී වැදගත් වන්නේ ණය ආපසු ගෙවීමේ හැකියාව පිළිබඳව බැංකුවේ විශ්ලේෂණය මිසක් අයදුම්කරුගේ විශ්ලේෂණය නෙමෙයි.

කිසියම් රටක් ජාත්යන්තර මූල්ය අරමුදලෙන් ණයක් ගැනීමේදී බලපාන්නේද මේ රීතියයි. ශ්රී ලංකාව විසින් කවර ස්වාධීන විශ්ලේෂණ කළත්, ජාත්යන්තර මූල්ය අරමුදල විසින් තීරණ ගන්නේ ඔවුන්ගේ ආකෘතිය අනුව ඔවුන් එළැඹෙන නිගමනය අනුවයි. ණය ඉල්ලන රටකට එම ආකෘතිය වෙනුවට වෙනත් ආකෘතියක් යෝජනා කිරීමේ හැකියාවක් නැහැ. ඒ වගේම, ජාත්යන්තර මූල්ය අරමුදල විසින් යොදා ගන්නේ පොදු ආකෘතියක් මිසක් ලංකාව වෙනුවෙන්ම හැදූ විශේෂ ආකෘතියක් නෙමෙයි.

මේ අනුව, ලංකාව විසින් ජාත්යන්තර මූල්ය අරමුදලෙන් ණයක් ලබා ගැනීමේදී ඔවුන්ගේ ආකෘතිය සම්බන්ධව හෙට්ටු කිරීම් කිරීමට කිසිදු හැකියාවක් නැහැ.

මෙවර ලංකාව ජාත්යන්තර මූල්ය අරමුදල වෙත ගියේ ණය පැහැර හැරි රටක් ලෙසයි. පසුගිය 16 වාරයේදීම එවැනි තත්ත්වයක් පැවතුනේ නැහැ. ඒ නිසා, අරමුදලේ ණය ලැබුණේ වුවද එහි උදවුවෙන් පමණක් රටට ණය තිරසාරත්වය ඇති කරගැනීමේ හැකියාවක් නැහැ. ඒ සඳහා දැනට ලබාගෙන ඇති ණය ප්රතිව්යුහගත කරන්නට සිදු වෙනවා. එය කළ හැක්කේ ණයහිමියන්ගේ එකඟතාවයෙන්.

මේ කාර්යයේදී ණයහිමියන් විසින්ද ස්වාධීනව ලංකාව හා අදාළ ණය තිරසාරත්ව විශ්ලේෂණ සිදු කරනවා. එසේ කරන්නේ ඔවුන්ගේ අවදානම් අඩු වන පරිදි, ඔවුන්ට වාසිදායක ලෙසයි. ශ්රී ලංකා රජයේ ණය තිරසාරත්ව විශ්ලේෂණ පිළිගන්නට ඔවුන් එකඟ වන්නේ නැහැ. ණය පැහැර හැරීම මගින්, එම විශ්ලේෂණ වැරදි බව ශ්රී ලංකා රජය විසින් දැනටමත් ඔප්පු කර හමාරයි. ඒ නිසා, ශ්රී ලංකා රජයට තමන්ගේම ණය තිරසාරත්ව විශ්ලේෂණයක් මත පදනම්ව ණයහිමියන් සමඟ හෙට්ටු කර එකඟත්වයකට පැමිණීම අසීරු කාර්යයක්.

මේ තත්ත්වය තුළ, ජාත්යන්තර මූල්ය අරමුදලේ මැදිහත්වීමක් නැත්නම්, එක්කෝ ශ්රී ලංකා රජයට ණයහිමියන්ගේ කොන්දේසි වලට එකඟ වෙන්නට සිදු වෙනවා. එසේ නැත්නම් එකඟතාවයක් ඇති නොවීමේ අවදානම ගන්නට සිදු වෙනවා. කෙසේ වුවත්, ස්වාධීන තෙවන පාර්ශ්වයක් ලෙස ජාත්යන්තර මූල්ය අරමුදල ඉදිරිපත් වීම තුළින් දෙපාර්ශ්වයට යම් එකඟතාවයකට පැමිණීම සඳහා පාලමක් හැදෙනවා. ඒ නිසා, මේ අවස්ථාවේදී ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණය සාමාන්ය අවස්ථාවකදී එම විශ්ලේෂණයට වඩා බොහෝ වැදගත්.

සාමාන්ය අවස්ථාවකදී ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණය හෝ වෙනත් කොන්දේසි සමඟ ශ්රී ලංකා රජයට එකඟ විය නොහැකිනම් අරමුදලෙන් ණය නොගෙන සිටීමේ විකල්පය ගැන සිතිය හැකියි. (එයින්ද අවාසි සිදුවීම හා අවදානම් ඉහළ යාම පැත්තක තියමු.) නමුත් මේ අවස්ථාවේදී එසේ කිරීමෙන් ඊට වඩා වැඩි විශාල අවදානමකට ශ්රී ලංකා රජයට මුහුණ දෙන්නට සිදු වෙනවා. ඒ, ණයහිමියන් සමඟ එකඟතාවකයට පැමිණීමේ හැකියාවද ගිලිහී යාමයි. එසේ නැත්නම් වඩා අවාසිදායක කොන්දේසි යටතේ එවැනි එකඟතාවයකට පැමිණීමට සිදු වීමයි. අරමුදලේ මැදිහත්වීම හා සහයෝහය තිබියදී වුවද ණය ප්රතිව්යුහත කිරීමේ එකඟතාවයක් ඇති කර ගැනීම පහසු කටයුත්තක් නෙමෙයි.

ඉහත පැහැදිලි කළ පරිදි ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණ ආකෘතිය අපට “දෙන ලද තත්ත්වයක්” සේ සලකන්නට සිදු වෙනවා. ඒ සම්බන්ධව හෙට්ටු කිරීම් කළ නොහැකියි. එය බැංකුවකින් ණයක් ඉල්ලන කෙනෙක් ඒ බැංකුවේ අවදානම් කළමනාකරණ ආකෘතිය වෙනස් කරන මෙන් ඉල්ලනවා වගේ වැඩක්.

කෙසේ වුවත්, එයින් අදහස් වන්නේ කතා කරන්නට හා හෙට්ටු කරන්නට කිසිම දෙයක් නැති බව නෙමෙයි. ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණ ආකෘතිය මත පදනම්ව නිගමන වලට එළඹීමේදී යොදා ගන්නා පරාමිතීන් හා සම්බන්ධව ශ්රී ලංකාවට යම් හෙට්ටු කිරීමක් කළ හැකියි.

මෙය උදාහරණයක් ඇසුරෙන් පැහැදිලි කරන්නේනම්, ආදායම ප්රමාණවත් නොවීමේ පදනම මත බැංකු ණයක් ප්රතික්ෂේප වීමෙන් පසුව, ණය අයදුම්කරුවෙකුට පෙර බැංකුවට ලබා දී නොමැති වෙනත් ආදායම් ප්රභව පිළිබඳ තොරතුරු බැංකුවට ලබා දෙන්න පුළුවන්. එවිට බැංකුව විසින් නැවත සලකා බලා ණය අනුමත කිරීමට යම් ඉඩක් තිබෙනවා. නමුත් මෙහිදී බැංකුව විසින් යොදාගන්නේ කලින් යොදාගත් ආකෘතියමයි.

ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණ ආකෘතිය හා අදාළව මෙවැනි පරාමිතීන් හා අදාළව වුවද තිබෙන්නේ ඉහත උදාහරණයේ මෙන් සරල තත්ත්වයක් නෙමෙයි. එම පරාමිතීන් බොහොමයක් සාර්ව ආර්ථික විචල්යයන්ගේ අනාගත හැසිරීම පිළිබඳ පුරෝකථනයි. මෙම පුරෝකථන සිදු කිරීම සඳහාද අරමුදල විසින් නිශ්චිත ආකෘති යොදා ගන්නවා. එම ආකෘති ඒ සඳහා ශ්රී ලංකා මහ බැංකුව විසින් හෝ මුදල් අමාත්යංශය විසින් යොදා ගන්නා ආකෘති වලට හරියටම සමාන නැහැ.

ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණ ආකෘතිය සාමාන්යයෙන් ලංකාව වැනි රටක රජයට ස්වාධීනව හදාගත හැකි එවැනි ආකෘතියකට වඩා නිවැරදියි. ඒ නිසා බොහෝ රටවල් අරමුදලේ ආකෘතිය එලෙසම හෝ මාර්ගෝපදේශන ආකෘතියක් ලෙස යොදා ගන්නවා. නමුත් සාර්ව ආර්ථික විචල්යයන්ගේ අනාගත හැසිරීම පිළිබඳ පුරෝකථන කිරීම සඳහා ලංකාව වැනි රටකට වඩා නිවැරදි ආකෘති යොදා ගන්න බැරිකමක් නැහැ.

ඊට පළමු හේතුව අරමුදල මේ ආකෘති හදන්නේ ලෝකයේ හැම රටකටම එක සේ ගැලපෙන පරිදි වීමයි. ලංකාව වෙනුවෙන් පමණක් හදන ආකෘතියක ලංකාවට අනන්ය ලෙස බලපාන කරුණු ඇත්නම් ඒවාද සලකා බැලිය හැකියි. දෙවන හේතුව, ලංකාවේ සාර්ව ආර්ථික විචල්යයන් කෙරෙහි බලපාන සාධක වල වෙනස් වීම් පිළිබඳව ශ්රී ලංකා රජයට හා මහ බැංකුවට අරමුදලට වඩා කලින්ම දැන ගන්නට හැකි වීමයි.

මේ හේතු නිසා, දිගුකාලීනව බොහෝ විට අරමුදලේ පුරෝකථන වඩා නිවැරදි වුවත්, කෙටිකාලීනව ශ්රී ලංකා පාර්ශ්වයට වඩා නිවැරදි ලෙස සාර්ව ආර්ථික විචල්යයන් පුරෝකථනය කළ හැකියි.

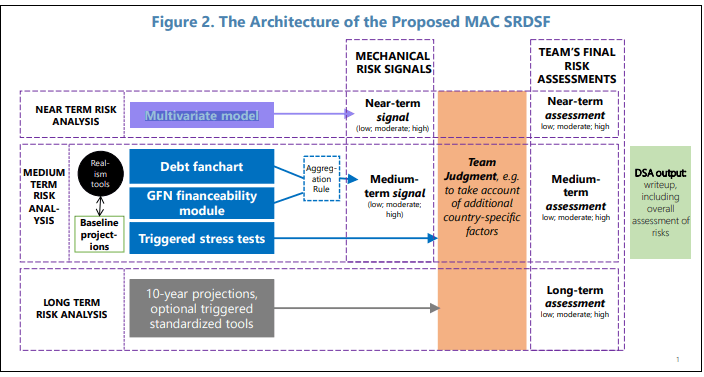

කෙටිකාලීන අවදානම් විශ්ලේෂණය සඳහා අරමුදල විසින් බහුවිචල්ය විශ්ලේෂණ ආකෘතියක් (Multivariate model) යොදා ගන්නවා. මෙහිදී සිදු වන්නේ මෑතකාලීන අතීත දත්ත මත පදනම්ව හා එම විචල්යයයන් මෑතකාලීනව වෙනස් වෙමින් පවතින ප්රවණතා අනුව ඉදිරි කාලය තුළද වෙනස් වනු ඇතැයි යන උපකල්පනය යටතේ අනාගත වෙනස්වීම් පුරෝකථනය කිරීමයි.

මෙය මෙවැනි පුරෝකථන සිදු කරන සම්මත ක්රමයක්. සෞඛ්ය ප්රතිපත්ති ආයතනයේ ජනාධිපතිවරණ ඡන්ද අභිප්රාය පිළිබඳ ඇස්තමේන්තු සකස් කර තිබෙන්නේද මෙම ක්රමයටයි. කෙසේ වුවත්, අලුත් දත්ත ලැබෙන විට මෙම පුරෝකථන වෙනස් වෙනවා. ඒ දත්ත අලුත් වෙද්දී විචල්යයන්ගේ මෑතකාලීන හැසිරීම් ප්රවණතා පිළිබඳ ඇස්තමේන්තුද වෙනස් වන නිසා. එහෙත්, එවැනි වෙනස්කම් සිදු වන්නේ මූලික ණය තිරසාරත්ව විශ්ලේෂණ ආකෘතිය මෙන්ම පුරෝකථන ආකෘතියද නොවෙනස්ව තිබියදීයි.

මෙවැනි පුරෝකථන ආකෘතියක් අනුව, පුරෝකථන සිදු කරන්නේ කොතරම් දුරස්ථ අනාගතයක් සඳහාද යන්න අනුව, පුරෝකථන වල නිරවද්යතාවය ක්රමයෙන් අඩු වෙනවා. ඒ නිසා, මැදිකාලීනව පුරෝකථනය කළ හැක්කේ සාර්ව ආර්ථික විචල්යයන් විචලනය වීමට ඉඩ තිබෙන පරාසය පමණයි. කාලය වඩා ඉදිරියට යද්දී මෙම පරාසය ක්රමක්රමයෙන් පුළුල් වෙනවා. එහෙත්, අලුත් දත්ත ලැබෙන විට මෙම අවිනිශ්චිතතාවය ක්රමක්රමයෙන් අඩු වෙනවා.

මෙවැනි ආකෘතියක් තුළ සාමාන්යයෙන් සලකා නොබලන කරුණු (උදාහරණයක් ලෙස මැතිවරණය නිසා කොටස් වෙළඳපොළට සිදුව තිබෙන බලපෑම වැනි දේ) නිසාද කෙටිකාලීනව සාර්ව ආර්ථික විචල්යයන් වෙනස් වෙනවා. මෙවැනි වෙනස්කම් ගැන සලකා බලමින් පුරෝකතන “අතින් වෙනස් කිරීම” අරමුදල විසින් කරන්නේ ඉතා සුළු වශයෙන් පමණයි. ඒ නිසා, ශ්රී ලංකා පාර්ශ්වයට අමතර කරුණු ඉදිරිපත් කර හෝ හෙට්ටු කර අරමුදලේ නිගමන වෙනස් කර ගැනීම සඳහා තිබෙන්නේ ඉතාම සුළු අවකාශයක් පමණයි.

කෙසේ වුවත්, හැම මොහොතකම මෙන් අලුතෙන් දත්ත එකතු වන බැවින් එම දත්ත පවතින ආකෘතියට ඇතුළු කරද්දී පළමුව සාර්ව ආර්ථික විචල්යයන් පිළිබඳ පුරෝකථනත්, දෙවනුව ණය තිරසාරත්ව විශ්ලේෂණ ප්රතිඵලත් වෙනස් වෙනවා. මෙය ස්වයංක්රීය ලෙසම සිදු වන දෙයක්. මස හයකට වරක් අරමුදල විසින් සිදු කරන විමර්ශන වලදී මේ අයුරින් අලුත් දත්ත ඇතුළු කරමින් ණය තිරසාරත්වය පිළිබඳ තත්ත්වය නැවත සලකා බලනවා. එසේ සලකා බැලීමෙන් පසුව නිර්දේශ ඉදිරිපත් කරනවා. කෙසේ වුවත්, ණය තිරසාරත්වය පිළිබඳ නිගමන වෙනස් වන්නේ බොහෝ දුරට යාන්ත්රික ලෙසයි.

මාස හයකට වරක් සිදුවන මෙම විමර්ශන වලදී ශ්රී ලංකා පාර්ශ්වය විසින් අමතර තොරතුරු ඉදිරිපත් කරමින් හා තමන්ගේ ආකෘති මත ලැබෙන පුරෝකථන ඉදිරිපත් කරමින් අරමුදල සමඟ හෙට්ටු කිරීමක් කරනවා. හෙට්ටු කිරීමක් යන වචනය යොදාගත්තත් ඇත්තටම මේවා තාක්ෂණික කරුණු මත සිදුවන විද්වත් සාකච්ඡා මිසක් පොලෙන් දෙල් ගනිද්දී සිදුවන ආකාරයේ හෝ ඉඩමක් වාහනයක් ගනිද්දී සිදු වන ආකාරයේ හෙට්ටු කිරීම් නෙමෙයි. හෙට්ටු කිරීමක් කළ හැක්කේ තාක්ෂණික පදනමකින් පමණයි. එසේ කළද, අරමුදල විසින් ඔවුන්ගේ පුරෝකථන වෙනස් කරන්නේ කෙටිකාලීන පුරෝකථන සිය පුරෝකථන ආකෘතියෙන් බැහැරව වෙනස් කිරීම සඳහා ඔවුන්ට තිබෙන සීමිත අවකාශය තුළ පමණයි.

මේ තත්ත්වය තුළ ජාත්යන්තර මූල්ය අරමුදලේ ණය තිරසාරත්ව විශ්ලේෂණය වෙනස් කර ගැනීමටනම් ඔවුන්ගේ අදාළ ආකෘතියට ඇතුළු කෙරෙන පරාමිතීන් වෙනස් කරන්නට සිදු වෙනවා. ඒ සඳහා ඔවුන්ගේ පුරෝකථන ආකෘති අනුව පෙනෙන සාර්ව ආර්ථික විචල්යයන්ගේ අනාගත හැසිරීම වෙනස් විය යුතුයි. එය සිදුවන යාන්ත්රනය වන්නේ වත්මන් දත්ත වල හැසිරීම වෙනස් වීමයි.

ඒ නිසා, ණය තිරසාරත්ව විශ්ලේෂණය වෙනස් කර ගැනීම සඳහා වත්මන් සාර්ව ආර්ථික විචල්යයන් අරමුදලේ ඉලක්ක වලටත් වඩා හොඳ මට්ටමක පවත්වා ගන්න සිදු වෙනවා. ඒ හැර වෙන ක්රමයක් නැහැ. පසුගිය කාලය තුළ ශ්රී ලංකා රජය හා මහ බැංකුව විසින් කර තිබෙන්නේත්, දැනට කරමින් සිටින්නේත් එයයි. ආකෘති වලින් බොහෝ දුරට යාන්ත්රිකව ලැබෙන දෙයක් වන රටේ ණය තිරසාරත්වය පිළිබඳ අවසන් නිගමන වෙනස් කරගත හැකි සාර්ථක හා ප්රායෝගික එකම ක්රමය එයයි.

~ ඉකොනොමැට්ටා

RN