ලිපියේ අරමුණ සහ පසුබිම

මෙම ලිපියේ අරමුණ වනුයේ රජය විසින් ණය ගැනීමේ දී, රටේ සංසරණය වන මුදල් ප්රමාණයට ඇති කෙරෙන බලපෑම කෙටියෙන් දැක්වීම යි. එය ආර්ථික විද්යා සිසුන්ට සහ ගුරුවරුන්ට ඉතා වැදගත් වන පාඩමකි. ලිපියේ පසුබිම මෙසේය.

- මේ දිනවල රජය විසින් ණය ගැනීම සහ වියදම් කිරීම පිළිබඳ ව විවිධාකාර මතවාදයන් සමාජ මාධ්යය පුරා පැතිරී ඇත. එම පුවත්වලින් ගම්ය වන්නේ, රාජ්ය ණය යනු අංක එකේ මහජන සතුරෙකු බව යි. එනම්, රට සහ මහජනයා මුහුණ දෙන සියළු වත්මන් කම්කටොළුවලට මුල රාජ්ය ණය යි.

- එබැවින්, රජය විසින් ණය නොගෙන, මහජනයාගෙන් බදු අයකොට, තම වියදම් පියවා ගත යුතු බව ආර්ථික විශාරදයන් විසින් යෝජනා කෙරේ. ඔවුන්ට අනුව මහජනයාට රාජ්ය ණයවලට වඩා බදු හොඳ ය.

- මෑත දී, භාණ්ඩාගාර ලේකම්වරයා විසින් ප්රකාශ කොට ඇත්තේ, රජයට දේශීය වෙළෙඳපොළෙන් ණය ගැනීම හැර වෙනත් විකල්පයක් නොමැති බව යි. ඊට හේතුව, අයවැය හිඟය පියවීම සඳහා අළුතින් මුදල් මුද්රණය කිරීමෙන් රජය ඉවත් වී ඇති බැවිනි (ලිපිය මෙතනින් කියවන්න).

- මෙහි අදහස දේශීය වෙළෙඳපොළෙන් ණය ගැනීමෙන් මුදල් සැපයුමට සහ උද්ධමනයට බලපෑමක් නොවන බව යි. එය සාවද්ය අදහසකි. එම ලිපියෙහි දැක්වෙන අනෙක් අදහස් පිළිබඳ විමසීමක් මෙහි සිදු නොකෙරේ.

රාජ්ය අයවැය හිඟය සහ ණය

- රජය විසින් තම ආදායමට වඩා වියදම් කරන විට, අයවැය හිඟයක් හට ගනී. එය පියවීම ණය මගින් කළ යුතුය. රජයන් විසින් එදිනෙදා වියදම් කෙරේ. එහෙත්, ඊට සරිලන ලෙස බදු සහ අනෙක් ආදායම් රජයට එදිනෙදා නොලැබේ.

- එබැවින්, සාමාන්ය රාජ්ය අයවැය කළමනාකරණය වන්නේ, ණය ගැනීම මගින් වියදම් කොට, පසුව ලැබෙන ආදායම් අනුව ණය පියවිම යි. ඒ පිළිබඳ කිසි කාලසටහනක් කිසි රජයකට නොමැත.

- එහෙත්, සමස්තයක් ලෙස රජයන් විසින් ආදායමට වඩා වියදම් කරන බැවින් මහ පොළොවේ යථාර්තය වන්නේ, අවසානයේ දී කාගෙන් හෝ ණය ගැනීම යි.

- රජ සමයේ සිදු වූයේ, රජුගේ නිල කාසි නිකුත් කිරීම (මුදල් මුද්රණය) මගින් රාජ්ය වියදම් කිරීමත්, බදු පැනවීම මගින් එම මුදල්වලින් කොටසක් නැවතත් භාණ්ඩාගාරයට උකහා ගැනීමත් ය. එය, මුදල් සංසරණය සීමා කිරීමේ අරමුණින් සිදු විය.

- එහෙත්, ඉංග්රීසි පාලන සමයේ සිදු වූයේ, හැකි පමණ බදු මගින් වියදම් පියවීම යි. පසුගිය රජයේ අයවැය කළමනාකරණ මතවාදය ද එය විය. රාජ්ය සේවක වැටුප් වැඩි කිරීම සඳහා 2%-3% කින් වැට් බදු ඉහළ දැමිය යුතු බව, වත්මන් භාණ්ඩාගාර ලේකම්වරයා විසින් එවක ජනාධිපති වරයාට උපදෙස් දුන්නේ එබැවිනි. ජනාධිපති වරයාට නිලය දමා ගෙදර යාමට සිදු විය.

රජයට ණය ගැනීමේ මාර්ගයන්

- රාජ්ය වාණිජ බැංකු දෙකෙන් ණය අයිරා ලබා ගැනීම

- භාණ්ඩාගාර බිල්පත් සහ බැඳුම්කර (රාජ්ය සුරැකුම්පත්) නිකුත් කිරීම මගින් දේශීය මුදල් වෙළෙඳපොළෙන් ණය ගැනීම

- විදේශ මුදල් ණය ගැනීම

- අතිවිශේෂ අවස්ථාවල මහ බැංකුවෙන් ණය ලබා ගැනීම. අතීතයේ දී එසේ ලබා ගෙන ඇති ණය රුපියල් බිලියන 2,516 ක් (මුද්රිත මුදල්) පමණ ප්රතිව්යුහගත කිරීමෙන් (හෝ නිල පැහැර හැරීම) පසුව දැනට ගෙවීමට තිබේ.

මෙම සෑම මූලයක් භාවිතයේ දී, රටෙහි සංසරණය වන මුදල් ප්රමාණය හෝ සැපයුම මෙන්ම මුදල් මුද්රණය ද ඉහළ යනු ඇත. එනම්, මහ බැංකු මූල්ය වාදය අනුව ආර්ථිකය කෙරෙහි උද්ධමන පීඩනයක් හට ගැනීම යි.

එසේ මුදල් සංසරණය කෙරෙහි ණය මූලයන් බලපාන ආකාරය පහත ඉදිරිපත් කෙරේ.

මුදල් සැපයුම සහ මුදල් මුද්රණය ප්රසාරණය කෙරෙහි

රාජ්ය ණයවල බලපෑම

ඉහත දැක්වූ සෑම අවස්ථාවකම මුදල් සැපයුම හෝ සංසරණය ඉහළ යයි. එසේම, ඊට සාපේක්ෂව මහ බැංකු මුදල් මුද්රණය ද ඉහළ යනු ඇත. එබැවින්, රජය වෙළෙඳපොළෙන් ණය ගැනීමේ දී මුදල් මුද්රණය නොකෙරෙන බවට කෙරෙන ප්රකාශය සාවද්යය.

ඊට හේතුව, නූතන මුදල් පද්ධති ක්රියාත්මක වන ආකාරය අනුව කිසිම මුදල් මුද්රණයක් නොමැතිව ණය ගැනීමට හැකියාවක් රජයට නොමැති බැවිනි (වැඩි විස්තර සඳහා “ආර්ථිකය මෙහෙයවන, සතුට ගෙනෙන මුදල් ” යන කෘතිය කියවන්න).

1. රාජ්ය වාණිජ බැංකු දෙකෙන් ණය අයිරා ලබා ගැනීම

- වාණිජ බැංකු ණය යනු ගිණුම් සටහන් මගින් මුදල් මැවීමකි. බැංකු විසින් ඕනෑම ණයක් දීමේ දී සිදු කෙරෙන්නේ, එම මුදල් බැංකුවේ වත්කමක් ලෙස ද, ණය කරුගේ බැංකු ගිණුමට තැන්පතුවක් ලෙස ද සටහන් කිරීම යි. එනම්, බැංකු ණයක් යනු වැය කළ හැකි බැංකු තැන්පතුවකි. එනම්, මුදල් සැපයුම ඉහළ යාම යි.

- එබැවින්, රජය විසින් තම නව තැන්පතුවෙන් මුදල් ගෙවීමේ දී, එම තැන්පතු වෙනත් පුද්ගලයන්ගේ බැංකු ගිණුම්වලට නව තැන්පතු ලෙස ප්රේෂණය වනු ඇත. එම මුදල් ගෙවීම් නිෂ්කාෂණය වන්නේ, මහ බැංකුවේ ඇති රාජ්ය බැංකු දෙකේ සංචිත ගිණුම් හරහා ය.

- මෙම මුදල් ගෙවීම් නව තැන්පතු මත සිදු වන බැවින් එය නිෂ්කාෂණයට ප්රමාණවත් කාසි සහ නෝට්ටු සහ මහ බැංකු සංචිත රාජ්ය වාණිජ බැංකු දෙක වෙත නොමැත. ඊට හේතුව, බැංකු විසින් කාසි, නෝට්ටු සහ මහ බැංකු සංචිත තබා ගන්නේ, තම මුදල් ගනුදෙනු මෙන් 3%-5% ක් වැනි සුළු ප්රතිශතයක් බැවිනි. එබැවින්, ඒ සඳහා මහ බැංකුවෙන් කෙටි ණය ගැනීමට සිදු වෙයි. එය මුදල් මුද්රණයකි.

2. දේශීය මුදල් වෙළෙඳපොළෙන් ණය ගැනීම

- මේ සඳහා නිකුත් කෙරෙන රාජ්ය සුරැකුම්පත් යනු මහජනයාට/ආයෝජකයන්ට/බැංකුවලට කඩිනමින් වියදම් කළ හැකි ඉතා ද්රවශීල මුදල් වත්කමකි. ඒවා, අවශ්ය අවස්ථාවල බැංකු තැන්පතු හෝ කාසි සහ නෝට්ටු හෝ මහ බැංකු සංචිත සමඟ හුවමාරු කළ හැකිය. එබැවින්, වඩාත් පුළුල් අර්ථකථනය අනුව රාජ්ය සුරැකුම්පත් ද මුදල් සැපයුමෙහි කොටසකි.

- බැංකු සහ මහජනයා විසින් රාජ්ය සුරැකුම්පත් මිල දී ගැනීමේ දී, තම කාසි සහ නෝට්ටු, බැංකු තැන්පතු සහ මහ බැංකු සංචිත තුළින් මුදල් රජයට ප්රේෂණය කරනු ඇත. රජය විසින් එම මුදල් වියදම් කිරීමේ දී, ඒවා නැවත වෙනත් පාර්ශවයන් වෙත ලැබෙනු ඇත. එබැවින්, පවතින පටු මුදල් සැපයුමෙහි ක්ෂණික ඉහළ යාමක් සිදු නොවේ. එහෙත්, දැනටමත් නව සුරැකුම්පත් තොගයක් බැංකු සහ මහජනතාව අතට ලැබී ඇත. එනම්, මුදල් සැපයුම ඉහළ යාම යි.

- රාජ්ය සුරැකුම්පත් සඳහා රජයට ගෙවන මුදල් නිෂ්කාෂණය වන්නේ, මහ බැංකු සංචිත ගිණුම් හරහා ය. මෙහි දී, බැංකු තැන්පතු මගින් රාජ්ය සුරැකුම්පත් මිල දී ගන්නා විට, ඊට ප්රමාණවත් මහ බැංකු සංචිත හෝ කාසි සහ නෝට්ටු ප්රමාණයක් බැංකු වෙත නොමැත. එබැවින්, ඒ සඳහා එම බැංකුවලට මහ බැංකුවෙන් ණය ගැනීමට සිදු වෙයි. එනම්, රජය විසින් සුරැකුම්පත් නිකුත් කිරීමේ දී, ඊට සමගාමීව මුදල් මුද්රණය ද යම් ප්රතිශතයකින් ඉහළ යාම යි.

- තව ද, මුදල් වෙළෙඳපොළ පොලී අනුපාතයන් ඉලක්ක මට්ටමේ පාලනය කිරීම සඳහා මහ බැංකුව විසින් ද්විතීය වෙළෙඳපොළේ රාජ්ය සුරැකුම්පත් වෙළෙඳාම් කරනු ඇත. රජය විසින් අධික ලෙස සුරැකුම්පත් ණය ගන්නා විට, වෙළෙඳපොළ පොලී අනුපාතයන් ඉහළ යනු ඇත. එවිට, මහ බැංකුව විසින් ද්විතීය වෙළෙඳපොළේ බැංකුවලින් රාජ්ය සුරැකුම්පත් මිල දී ගැනීම මගින් වෙළෙඳපොළට නව සංචිත මුදල් නිකුත් කරනු ඇත. එනම්, නව මුදල් මුද්රණය යි. එමගින්, පොලී අනුපාතයන් පහළ ගොස් රජයේ ණය පිරිවැය ළිහිල් වනු ඇත. එය ද, රාජ්ය සුරැකුම්පත් හේතු කොට මුදල් මුද්රණය කිරීමකි.

3. විදේශ මුදල් ණය ගැනීම

- විදේශ මුදල් ණයවල දී සිදු වන්නේ, එම ණයවලින් රජයට ලැබෙන විදේශ මුදල් හෝ ඩොලර් ප්රමාණය මහ බැංකුවට අළෙවි කොට රුපියල් ලබා ගැනීම යි. එනම්, ඩොලර්වල රුපියල් වටිනාකමට මහ බැංකුව විසින් මුදල් මුද්රණය කිරීම යි. එම මුදල්, මහ බැංකුවේ ඇති රජයේ සංචිත ගිණුමට එකතු වෙන අතර රජය විසින් එම මුදල් වියදම් කරනු ඇත. ඒ අනුව, එම සංචිත මුදල් මහජනයා සහ බැංකු පද්ධතියට මාරු වනු ඇත.

- එම විදේශ මුදල් මහ බැංකු විදේශ සංචිතයට එකතු වන අතර එම මුදල් ඇමෙරිකාවේ රාජ්ය සුරැකුම්පත් සහ බැංකුවල ආයෝජනය කෙරෙනු ඇත. එසේම, අවශ්ය වූ විට විනිමය අනුපාතය ආරක්ෂා කිරීම සඳහා මහ බැංකුව විසින් එම විදේශ සංචිතයෙන් ඩොලර් මුදල් බැංකුවලට අළෙවි කරනු ඇත. එවිට, මුල දී එම විදේශ මුදල් මිල දී ගැනීම සඳහා මහ බැංකුව විසින් මුද්රණය කළ මුදල්වලින් කොටසක් නැවත මහ බැංකුවට ලැබී සංසරණයෙන් ඉවත් වනු ඇත.

- දන්නා කාලයේ සිට මහ බැංකුව විසින් කරනු ලැබුවේ, මෙසේ රාජ්ය විදේශ ණය හරහා තම විදේශ සංචිතය පවත්වා ගැනීම යි. 2022 අප්රේල් 12 දින රාජ්ය විදේශ ණය පැහැර හැරීමට රජයට/මහ බැංකුවට සිදු වූයේ, මහ බැංකු විදේශ සංචිතය දිය වී යාමෙනි. එහි දී, සිදු වූයේ මහ බැංකු ජාතික වගකීමක් පැහැර හැරීම යි. එනම්, රාජ්ය විදේශ ණය ලබා ගෙන විදේශ සංචිතය ගොඩ නැගීමේ දී, රාජ්ය විදේශ ණය ආපසු ගෙවීමට අවශ්ය විදේශ මුදල් රජයට සැපයීම මහ බැංකුවේ නෛතික වගකීම යි. වර්තමානයේ පවා මහ බැංකුව විසින් විදේශ සංචිතය ගොඩ නගන්නේ සහ විනිමය අනුපාතය පහළ හෙළන්නේ, නව රාජ්ය විදේශ ණය ගැනීම හරහා ය.

4. අතිවිශේෂ අවස්ථාවල මහ බැංකුවෙන් ණය ලබා ගැනීම

- මහ බැංකුව විසින් රජයට ණය සැපයීමේ දී, එම මුදල් ප්රමාණය මහ බැංකුව වෙත ඇති රජයේ සංචිත ගිණුමට එකතු කරනු ලැබේ. එනම්, මුදල් මුද්රණය කිරීම යි. රජය විසින් එම මුදල් වියදම් කිරීමේ දී, කාසි සහ නෝට්ටු සහ මහ බැංකු සංචිත ලෙස එම මුදල් මහජනයා සහ බැංකු පද්ධතියට මාරු වනු ඇත.

- මේ දක්වා රජය විසින් ගෙන එසේ ගෙවීමට ඇති මහ බැංකු ණය ප්රමාණය රුපියල් බිලියන 2,516 ක් පමණ වෙයි. එහෙත්, මහ බැංකුව විසින් නිකුත් කොට, ආර්ථිකයෙහි සංසරණය වන මුළු කාසි සහ නෝට්ටු සහ සංචිත ප්රමාණය රුපියල් බිලියන 1,486 ක් පමණ වෙයි. ඊට හේතුව, මහ බැංකුව විසින් වරින් වර මුද්රණය කෙරෙන මුදල් ප්රමාණයෙන් කොටසක් නැවත මහ බැංකුවට උකහා ගන්නා බැවිනි. එය මහ බැංකු මුදල් ප්රතිපත්තියේ අංගයකි.

- එබැවින්, රජයට ණය දීම හෝ රජයෙන් විදේශ ණය මුදල් මිල දී ගැනීම හෝ සඳහා මහ බැංකුව විසින් මුද්රණය කෙරෙන සියළු මුදල් (කාසි සහ නෝට්ටු සහ සංචිත) ආර්ථිකයෙහි සංසරණය වීමට මහ බැංකුව ඉඩ නොදේ. එබැවින්, සත්ය වශයෙන් මුද්රණය කෙරෙන මුදල් ප්රමාණය ඊට වඩා බොහෝ පහළ මට්මක පවතී.

නිගමනය

- රජය ණය ගැනීමේ දී, මුදල් සැපයුම ඉහළ යන බවට විවාදයක් නැත. රටෙහි මුදල් පද්ධතිය මුද්රිත මුදල් සංචිත අනුපාතයක් මත ක්රියාත්මක වන බැවින්, මුදල් සැපයුම ඉහළ යන සෑම අවස්ථාවකම ආර්ථිකයට අවශ්ය කාසි සහ නෝට්ටු ඇතුළු සංචිත සැපයීම සඳහා මුදල් මුද්රණය ඉහළ යනු ඇත.

- එසේම, රාජ්ය ණය ගනුදෙනු මහ බැංකු ශේෂ පත්රයට සෘජුව හෝ වක්රව බලපාන විට, මුදල් මුද්රණය ද ඉහළ යනු ඇත.

- එබැවින්, මුදල් මුද්රණය නොකොට වෙළෙඳපොළ ණය ගැනීම මගින් අයවැය හිඟය පියවන බවට කෙරෙන ප්රකාශයන් සාවද්ය වෙයි.

- එබැවින්, මුදල් මුද්රණ බිල්ලකු මවමින්, නොදන්නා උද්ධමනයකට මහජනයා බිය ගැන්වීම, අර්බුදයට පත්ව ඇති වත්මන් ආර්ථිකය සහ ජීවන මට්ටම නැවත ගොඩ නැගීම කෙරෙහි දැඩි බාධකයක් වනු ඇත. ඊට හේතුව, පදනම් රහිත මහජන විශ්වාසයන් කළමනාකරණය අසීරු වන බැවිනි.

- පවතින රජය විසින් අඛණ්ඩව ණය ගැනීම සහ ණය තොගය ඉහළ යාම පිළිබඳ ව කෙරෙන අවලාදවල ද පදනමක් නොමැත. ඊට හේතුව, අතීතයේ දී ගෙන දැනට කල්පිරෙන ණය ගෙවීමටත්, නව අයවැය හිඟය පියවීමටත්, නව ණය ගත යුතු බැවිනි. එබැවින්, රාජ්ය ණය තොගය අඩු කළ හැක්කේ, වියදම් කපා හැර, බදු ඉහළ දමා, අයවැය අතිරික්තයක් ජනිත කොට, එම අතිරික්තයෙන් ණය ආපසු ගෙවීම මගින් පමණකි. ශ්රී ලංකාවට නොව සංවර්ධිත ඇමෙරිකාව සහ යුරෝපීය රටවලට ද එය කළ නොහැකිය. එවැන්නක් කිරීමට උත්සාහ කළ හොත්, ආර්ථිකයෙහි මුදල් මුද්රණය, මුදල් සැපයුම සහ සමස්ත ඉල්ලුම/වියදම පහළ ගොස්, දැඩි ආර්ථික අවපාතයක් හට ගනු ඇත. 1930 ගණන්වල බලපෑ ලෝක ආර්ථික අවපාතය යනු මුදල් මුද්රණය සහ සැපයුම පහළ යාමෙන් හට ගත් එවැනි අවපාතයකි.

- ඊට විසඳුම ලෙස රජය ණය ගෙන බිය නැතුව වියදම් කරන ලෙස එවක මහා ආර්ථික විද්යාඥයකු වූ ජෝන් මෙනාඩ් කේන්ස් විසින් කරන ලද නිර්දේශය තවමත් ලෝකය පුරා දේශපාලනික භේදයකින් තොරව අඩු වැඩි ලෙස අනුගමනය කෙරේ. එබැවින්, ණයවලට බිය වන රජයන් මහජනතාව එවැනි ආර්ථික අවපාතයකට තල්ලු කරන බව නියතය. එහෙත්, ණය කළමනාකරණය යනු තවත් මහන්සිවිය යුතු විෂයකි. එනම්, මහ බැංකු සහ භාණ්ඩාගාර කාර්යාල අසුන්වල සිට පැරණි ලිපි ගොනු ළඟ තබා ගෙන ක්රියාත්මක කළ හැකි විෂයක් නොවේ.

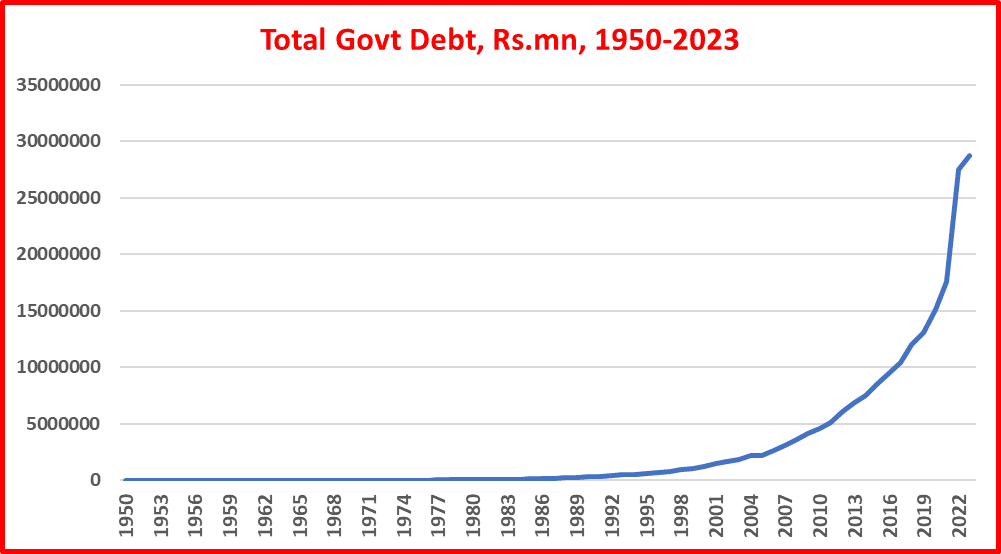

- දේශපාලනික මතවාදයන්හි වෙනස නොතකා, සියළු දේශපලනික රජයන් පොදුවේ මුහුණ දෙන ප්රධාන ආර්ථික කළමනාකරණ අංගය වන්නේ ණය තොගය යි. එනම්, මෙතෙක් බිහි වූ සියළු දේශපාලනික රජයන් විසින් ගන්නා ලද ණයවල එකතුව පරිම්පරික දේශපාලනික දෑවැද්දක් ලෙස ලැබීම යි (පහත රූපසටහන බලන්න). එයට දොස් තබමින් අඬා දොඩා දෙඩීමේ යථාර්තයක් නොමැත. ඊට හේතුව, නව රජයට ද අඩු හෝ වැඩි වශයෙන් තවත් ණය ගෙන, තම රජයට උරුම වූ ණය තොගයට වඩා වැඩි ණය උරුමයක්, ඊළග දේශපාලනික රජයට උරුම කොට දිය හැකි බැවිනි. ණය උරුමය තවත් වැඩි කොට ඊළඟ රජයට පැවරීම මිස, උරුමය අඩු කිරීමට කිසිම සදාචාර ආර්ථික වගකීමක් නොමැත. එබැවින්, ණය යනු රාජ්ය බලයේම තවත් බල මෙවලමකි. එසේ නැතිව, ණය නොගෙන රට සංවර්ධනය කරන බවට නායකයන් පවසයි නම්, එක්කෝ ඔවුන් බොරු කාරයන් ය, නැත්නම් දෙවි වරුන් ය.

(වත්මන් ශ්රී ලංකා ඓතිහාසික ආර්ථික අර්බුදය නිරාකරණයට අවශ්ය නව්ය ප්රතිපත්ති කඩිනමින් ක්රියාත්මක කිරීම පිළිබඳ ව සිදුවන කාලීන විද්වත් කතිකාවතට හුදෙක් වෘත්තීය අභිලාෂයෙන් දායකවීමේ අරමුණින් මෙම ලිපිය සකසන ලදි. මෙම ලිපියෙහි ඇතුළත් අදහස් සියල්ල ආර්ථික විද්යාව විෂය පිළිබඳ ව මා විසින් අධ්යයනය කරන ලද තොරතුරු සහ දැනුම මත පදනම් වූ පෞද්ගලික අදහස් ය. එහි කිසිවෙකු පෞද්ගලිකව ද්වේශ සහගත ලෙස විවේචනය හෝ අපහසු තාවයකට පත් කිරීමේ අරමුණක් නොමැත.)

පි සමරසිරි

[ආර්ථික විද්යාව බී.ඒ. ගෞරව (කොළඹ විශ්ව විද්යාලය) සහ එම්.ඒ. (කැන්සස් විශ්ව විද්යාලය)]

හිටපු නියෝජ්ය අධිපති, ශ්රී ලංකා මහ බැංකුව

(වසර 35 ක් පමණ මහ බැංකු මාණ්ඩලික පංතියේ නිලධාරී, හිටපු බැංකු අධීක්ෂණ අධ්යක්ෂක, මහ බැංකු සහකාර අධිපති, මහ බැංකු මුදල් මණ්ඩල ලේකම්, ණය තොරතුරු කාර්යාංශයේ සභාපති, ශ්රී ලංකා ගිණුම් සහ විගණන ප්රමිති සමීක්ෂණ මණ්ඩලයේ සභාපති, ශ්රී ලංකා බැංකු කරුවන්ගේ ආයතනයේ උප සභාපති සහ සභාපති, ශ්රී ලංකා රක්ෂණ නියාමන කොමිසමේ සාමාජික, ශ්රී ලංකා විනිමය සහ සුරකුම්පත් කොමිසමේ සාමාජික සහ බැංකු සහ ආර්ථික විද්යා ග්රන්ථයන් 13 ක කතෘ)