ඉහත ප්රශ්නය ගොඩක් අය නැවත නැවත අහන ප්රශ්නයක්. ප්රශ්නය අහන අයට මේ ප්රශ්නය අහන්න ඕනෑ තරම් හේතු තිබෙනවා. නමුත්, විණිමය අනුපාතය නිදහසේ තීරණය වෙන්න ඉඩ දෙනවානම්, කෙටිකාලීනව එය කීයක් වෙයිද කියලා කිසිම කෙනෙකුට කියන්න බැහැ. ඒ නිසා, ඔය ප්රශ්නයට පිළිතුරු හොයන්න ඕනෑවට වඩා මහන්සි වෙන එකේ තේරුමක් නැහැ. ඒක හරියට මාස හයකට පස්සේ දවසක වහියිද පායයිද කියලා දැන් හිතනවා වගේ දෙයක්.

මෙය කාසියක් උඩ දැමූ විට වැටිය හැකි පැත්ත හෝ ලොතරැයියක දිනුම් අංකය කියනවා වගේ දෙයකට සමාන නොකර ඉහත උදාහරණය ගත්තේ හිතාමතාමයි. අදාළ මාසයේ සාමාන්ය කාලගුණ තත්ත්වය වගේ දේවල් ගැන හිතලා මාස හයකට පස්සේ දවසක වහියිද පායයිද කියන එක ගැන යම් අදහසක් ගන්න පුළුවන්. නමුත් හරියටම කියන්න බැහැ. තව ඕනෑනම් ක්රිකට් තරඟයකදී කණ්ඩායමක් විසින් ලබා ගන්න ඉඩ තිබෙන මුළු ලකුණු ප්රමාණය වගේ දෙයකට වුනත් සමාන කරන්න පුළුවන්.

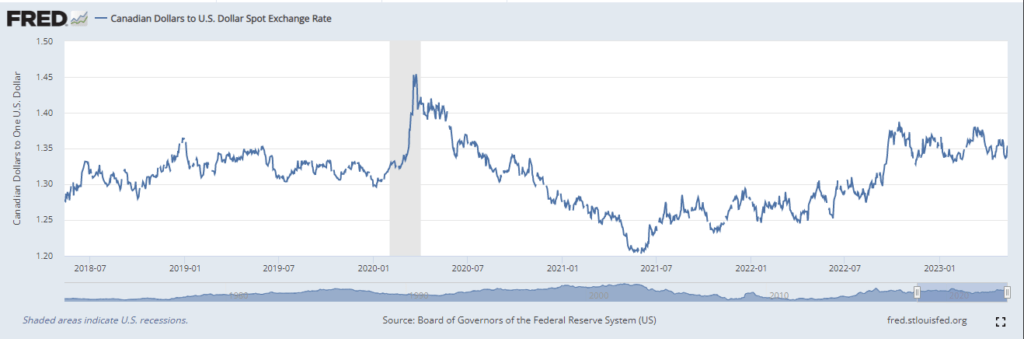

පහත ප්රස්ථාරයේ තිබෙන්නේ කැනේඩියන් ඩොලරය සහ ඇමරිකන් ඩොලරය අතර විණිමය අනුපාතය. කොයි තරම් අඩු වැඩි වීම් වුනත්, අවුරුදු හතර පහක කාලයක් සැලකුවොත් ඔය අනුපාතය ස්ථිරව තිබෙන බව ප්රස්ථාරය දිහා බැලුවහම පැහැදිලිව පේනවා. ඒකට හේතුව දිගුකාලීනව රටවල් දෙක අතර ක්රය ශක්ති සාම්යය වෙනස් නොවීම.

ඇමරිකාව මුදල් ප්රතිපත්ති සැලසුම් හදන්නේ රටේ උද්ධමනය 2% මට්ටමේ තියාගන්න. ඒ නිසා, ඇමරිකන් ඩොලරයක අගය සාමාන්ය වශයෙන් වසරකට 2%කින් පිරිහෙනවා. කැනඩාව විසින් කැනඩාවේ උද්ධමනයත් 2% මට්ටමේම තියා ගන්න නිසා කැනේඩියන් ඩොලරයත් සාමාන්ය වශයෙන් වසරකට 2%කින් පිරිහෙනවා. ඒ නිසා, දිගුකාලීනව ඔය මුදල් ඒකක දෙකේ වටිනාකම් අඩු වෙන්නේ එකම අනුපාතයකින්. එක මුදලක් අනෙක් මුදලට වඩා වැඩියෙන් බාල්දු වෙන්නේ නැහැ. දිගුකාලීනව විණිමය අනුපාතය වෙනස් වෙන්නෙත් නැහැ.

නමුත් කෙටිකාලීනව විණිමය අනුපාතය විශාල ලෙස විචලනය වෙනවා. එම විචලනය වීම් වලට දෙරටෙන් එක් රටක්වත් මැදිහත්වීම් කරන්නේ නැහැ. එක රටක බඩු සාපේක්ෂව ලාබ වෙද්දී අනෙක් රට ඒ රටෙන් වැඩියෙන් ආනයන කරනවා. ඒ වෙනුවෙන් ගෙවන්න අනෙක් රටේ මුදල් වැඩියෙන් අවශ්ය වන නිසා එම මුදලට තිබෙන ඉල්ලුම ඉහළ ගිහින් විණිමය අනුපාතය වෙනස් වෙලා නැවතත් රටවල් දෙකේ බඩු මිල සමාන වෙනවා. ඇමරිකාව හා කැනඩාව අතර වෙළඳාම නිදහසේ සිදුවන නිසා මේ නිවැරදි වීම ඉතා ඉක්මණින් සිදු වෙනවා.

හැබැයි ඔය විදිහේ නිවැරදි වීම් සිදු වෙද්දී විණිමය අනුපාතය විචලනය වෙනවා. මේ විචලනය වීම් ඇතුළේම තමයි දිගුකාලීනව ක්රය ශක්ති සාම්යය ඇති වී විණිමය අනුපාත නියම මට්ටමට එන යාන්ත්රනය තියෙන්නේ. විචලනය වීම් වලට බාධා කළොත් වෙන්නේ ඔය නිවැරදි වීම සිදුවෙන්න කල් යන එක.

යම් හෙයකින් කැනේඩියන් ඩොලරයක මිල සාමාන්ය අගයට වඩා ගොඩක් ඉහළ ගියොත් එය කාලයත් එක්ක අඩුවෙයි කියලා පහසුවෙන් පුරෝකථනය කරන්න පුළුවන්. මිල ගොඩක් පහළ ගියොත් කාලයත් එක්ක එය වැඩි වෙන බව හිතාගන්නත් අමාරු නැහැ. නමුත් කෙටිකාලීන විචලනයන් කාටවත්ම නිවැරදිව පුරෝකථනය කරන්න බැහැ.

ඔය කතාව අදාළ විණිමය අනුපාතය නිදහසේ පාවෙන විට පමණයි. ඕකේ අනෙක් අන්තය වන ස්ථිර විණිමය අනුපාත ක්රමයේදී විණිමය අනුපාතය ගැන අවිනිශ්චිතතාවය ඉතාම අඩුයි. වෙනසක් වෙන්නේ අදාළ බලධාරීන් විසින් එය වෙනස් කළොත් පමණයි. මෙහිදී පුරෝකථනය කරන්න තියෙන්නේ බලධාරීන් විසින් කුමක් කරයිද කියන එක. විශාල පිරිසක් විසින් තනි තනිව ස්වාධීනව ගන්නා තීරණ වල සම්ප්රයුක්ත ප්රතිඵලය වන වෙළඳපොළ ඉල්ලුම හා සැපයුම සමතුලිත වන මිල පුරෝකථනය කරන්න බැරි වුනත්, බලධාරියෙකුගේ හෝ කිහිප දෙනෙකුගේ තීරණ පුරෝකථනය කරන්න උත්සාහයක් දරන්න පුළුවන්. ගොඩක් අය තීරණ ගන්නේ ඔවුන් ඊට කලින් තීරණ අරන් තිබෙන ආකාරයට.

ලංකාවේ විණිමය අනුපාතය පාවෙන විණිමය අනුපාත ක්රමයක් කියා කිවුවත් එය කවදාවත්ම නිදහසේ පාවෙලා නැහැ. මහ බැංකුව හැමදාම අඩු වැඩි වශයෙන් මැදිහත් වුනා. දැනටත් මැදිහත් වෙනවා. ඒ නිසා, යම් තරමකින් වෙන්න යන දේ පුරෝකථනය කරන්න පුළුවන්. මෙහිදී පුරෝකථනය කරන්න වෙන්නේ මහ බැංකුවේ අදාළ බලධාරීන් කුමක් කරයිද කියන එක. මේක ලංකාව කරපු “වැරද්දක්” හෝ “හොර වැඩක්” නෙමෙයි. ලංකාව භාවිතා කළ විණිමය අනුපාත ක්රමය “පාලිත පාවෙන විණිමය අනුපාත ක්රමය”. වැඩේ අවුල් වුනේ ඔය “පාලිත” කෑල්ලේ සීමාව ඉක්මවන්න යාමෙන්.

සාර්ව ආර්ථික වැඩපිළිවෙළ තුළ දැන් ලංකාව සඳහා යෝජනා වී තිබෙන්නේත් කලින් තිබුණු පාලිත පාවෙන විණිමය අනුපාත ක්රමයම තමයි. නමුත් මේ “පාලිත” කොටස සීමාව ඉක්මවන එක වලක්වන්න වැඩපිළිවෙල තුළ සීමාවන් නියම කර තිබෙනවා. ඒ නිසා, සෑහෙන දුරකට විණිමය අනුපාතය තීරණය වෙන්නේ නිදහසේ. මහ බැංකුවට මැදිහත්වීම් කරන්න ඉඩ තිබුණත් එම මැදිහත්වීම් වල සීමාව කලින්ම තීරණය කරලයි තියෙන්නේ. සීමාව පනින්න බැහැ. ඉතුරු ටික වෙන්නේ වෙළඳපොළට අවශ්ය විදිහට.

මේ වැඩේ හරියට වෙයි කියන උපකල්පනය යටතේ, මේක ලංකාවේ ගොඩක් අයට ටිකක් අළුත් අත්දැකීමක් වෙයි. මොකද විණිමය අනුපාතයේ කෙටිකාලීන විචලනය වීම් ලංකාවට පුරුදු දෙයක් නෙමෙයි. ඒ නිසාම, මේ වගේ කෙටිකාලීන විචලනයන් දිහා බලලා ඇතැම් අය රටේ ආර්ථිකය ගැන ලොකු නිගමන වලට එනවා.

මේ දවස් වල ඩොලරයක මිල පහත වැටෙද්දී සමහර අය සතුටු වෙනවා. හුරේ දානවා. තව ටික දවසකින් ඩොලරයක මිල නැවත ඉහළ ගියොත් වෙන කණ්ඩායමක් සතුටු වෙයි. නමුත් ඩොලරයක මිල කියා කියන්නේ සතුටු විය යුතු හෝ දුක් විය යුතු දෙයක් නෙමෙයි. විණිමය අනුපාතය ඕනෑවට වඩා අවප්රමාණය වීමෙන් වගේම අධිප්රමාණය වීමෙනුත් වෙන්නේ අයහපතක්. එය නියම තැන තිබිය යුතුයි. මේ නියම තැන කාටවත් හරියටම තීරණය කරන්න බැහැ. අඩු වශයෙන් මහ බැංකුවටවත් බැහැ.

ඩොලරයක නියම මිල තීරණය කරන්නේ වෙළදපොළ විසින්. මහ බැංකුවට වුනත් ඒ නියම මිල කීයද කියලා දැන ගන්න වෙන්නේ වෙළඳපොළ දිහා බලලා. වෙළඳපොළ ඒ නියම මිල හොයා ගන්නේ නිදහසේ උච්ඡාවචනය වීම මගින්. කැනේඩියානු හා ඇමරිකානු ඩොලර් අතර විණිමය අනුපාතයේ කෙටිකාලීන විචලනයන් දිහා බලපුවහම මේ උච්ඡාවචනය වීම් පැහැදිලිව පේනවා. ඒ වගේ, උච්ඡාවචනය වීම් කලින් අනුමාන කරන්න බැහැ.

මෙයින් කියන්නේ විණිමය අනුපාතයේ කෙටිකාලීන උච්ඡාවචනය වීම් කාටවත්ම, කිසිම ආකාරයකින් පුරෝකථනය කරන්න බැහැ කියන එක නෙමෙයි. ඒ වැඩේ කරන අය ඉන්නවා. නමුත් මෙය සෑහෙන දුරකට සූදුවක් සහ යම් තරමකට කුසලතාවයක්. වැඩේට විශේෂ කුසලතාවයක් තිබෙන කෙනෙකුට ඔය සූදුවෙන් වාසි ගන්න පුළුවන්. නමුත් හැමෝටම බැහැ. වෙන විදිහකට කිවුවොත් සාමාන්ය පුද්ගලයෙකුට ඔය වාසිය ගන්න අමාරුයි. ඒකට හේතුව, විණිමය ගනුදෙනුවකින් වාසියක් ලබා ගත හැකි අවස්ථාවක් කවුරු හෝ විසින් දැකලා එම වාසිය ගත්ත ගමන්ම ඒ හේතුව නිසාම වාසි ගැනීමේ අවස්ථාවද නැති වී යාම.

කොටස් වෙළඳපොළ කෙටිකාලීන ආයෝජන වලින් වාසි ගැනීමත් ඔය වගේම දෙයක්. සමහර අයට වාසි ගත හැකි වුවත් පොදුවේ හැමෝටම මේ වැඩේ කරන්න බැහැ. මොකද හැම විටම වෙළඳපොළ මිල සකස් වෙන්නේ කාටවත් විශේෂ වාසියක් ගන්න බැරි විදිහට. වාසියක් ගන්න ඉඩක් තියෙන්නේ මිල එම මිලෙන් පොඩ්ඩක් එහා මෙහා වුනොත් පමණයි. නමුත් කවුරු හෝ කෙනෙක් ඒ වෙනසේ වාසිය ගත්ත ගමන් නැවත මිල නියම තැනට එනවා.

විදේශ විණිමය ඉල්ලුම හා සැපයුම කෙරෙහි බලපාන්නේ ආනයන අපනයන ඉල්ලුම පමණක් නෙමෙයි. ප්රාග්ධන වෙළඳපොළ තුළ සිදුවන දේවලුත් ඒ කෙරෙහි බලපානවා. ඇතැම් ආනයන සීමා තවදුරටත් පවතින තත්ත්වයක් යටතේ වුවත් මේ වෙලාවේ වාණිජ බැංකු ඇතුළේ තිබෙන්නේ ඩොලර් අතිරික්තයක්. කාලයක් තිස්සේ තිබුණු ලොකු “වල” (ශුද්ධ ඩොලර් හිඟය) දැන් වැහිලා. නමුත් මහ බැංකුවේ වල තවම වැහිලා නැති නිසා සමස්තයක් ලෙස තවමත් බැංකු පද්ධතියේ ඩොලර් හිඟයක් තිබෙනවා. ඒ වලත් ක්රමයෙන් වැහෙමින් තිබෙනවා.

අපනයන ආදායම් වලට අමතරව බැංකු පද්ධතිය ඇතුළට එන ශ්රමික ප්රේෂණ, සංචාරක ඉපැයීම් වගේ දේවල් ගැන අපි කතා කරලා තිබෙනවා. මේ සියලුම විදේශ විණිමය ලැබීම් ගත්තහම මේ වෙද්දී ආනයන වියදම් වලට වඩා වැඩියි. ඊට අමතරව මේ වෙද්දී නැවතත් භාණ්ඩාගාර බිල්පත් හා බැඳුම්කර ආයෝජන විදිහට එහෙමත් ටික ටික ඩොලර් එන්න පටන් අරගෙන තිබෙනවා. මෙයින් පෙනෙන්නේ දේශීය ණය ප්රතිව්යුහකරණ අවදානමක් ලොකුවට නැති බව වගේම ඩොලරයක මිල විශාල ලෙස ඉහළ යාමේ අවදානමක්ද නැති බවයි. එවැනි අවදානම් පෙනෙන්න ඇත්නම් කවුරුවත් ඩොලර් රුපියල් කරන්නේ නැහැ.

විදේශ විණිමය වෙළඳපොළ ගනුදෙනු සියල්ල සිදු වෙන්නේ එතැන් ගනුදෙනු ලෙස නෙමෙයි. බොහෝ දෙනෙකු විසින් අවදානම අඩු කරගැනීම සඳහා ඉදිරි සුරැකුම් ගනුදෙනු වල නිරත වෙනවා. ඒ කියන්නේ ඉදිරි දිනකදී අවශ්ය වන ඩොලර් කලින්ම මිල දී ගන්නවා. ඉදිරි දිනක ලැබෙන්න තිබෙන ඩොලර් කලින්ම විකුණනවා. මේ වගේ ගනුදෙනු සිදු වෙන්නේ අදාළ දිනය වන විට පවතිනු ඇතැයි දෙපාර්ශ්වය විසින් විශ්වාස කරන විණිමය අනුපාතය මතයි. ඉදිරි සුරැකුම් විණිමය අනුපාතය අනාගතයේ අදාළ දිනයේ එතැන් විණිමය අනුපාතය පිලිබඳව අද කළ හැකි හොඳම පුරෝකථනය සේ සැලකෙනවා.

පහත තිබෙන්නේ මේ වන විට (මැයි 19) වෙළඳපොළේ ඉදිරි සුරැකුම් ගනුදෙනු සිදුවන විණිමය අනුපාත.

මාසයකට පසු විණිමය අනුපාතය – රුපියල් 312.67

මාස තුනකට පසු විණිමය අනුපාතය – රුපියල් 321.31

මෙම පුරෝකථන නිවැරදි බවක් මෙයින් අදහස් වන්නේ නැහැ. මෙම ගණන් වලින් පෙන්වන්නේ වෙළඳපොළ ඩොලර් ගනුදෙනු කරන්නන් අදාළ දිනයේ සිතූ ආකාරයයි. පසුගියේ සතියේ (මැයි 12) මෙම ගනුදෙනු සිදු වුයේ මීට වඩා තරමක් වැඩි මිලකටයි.

මාසයකට පසු විණිමය අනුපාතය – රුපියල් 320.88

මාස තුනකට පසු විණිමය අනුපාතය – රුපියල් 327.48

හරියටම නිවැරදි නැති වුවත්, ඉදිරි සුරැකුම් ගනුදෙනු වල නියැලෙන්නන් සාමාන්ය පුද්ගලයින්ට වඩා විණිමය අනුපාතයේ හැසිරීම ගැන වැඩි අවබෝධයක් ඇති සහ විණිමය ගනුදෙනු පිළිබඳ පළපුරුද්දක් ඇති අයයි.

~ ඉකොනොමැට්ටා

RN