මෙය භාණ්ඩාගාර බැඳුම්කර වල කූපන් පොලී අනුපාතික වල සිට සේවක අර්ථසාධක අරමුදලේ සාමාජිකයින්ට ලැබෙන ප්රතිලාභ දක්වා කරුණු කිහිපයක් සම්බන්ධව තාක්ෂනික පැහැදිලි කිරීමක්. ඒ හැර විග්රහයන් කිසිවක් නැහැ.

භාණ්ඩාගාර බැඳුම්කර වල කූපන් පොලී අනුපාතික යන්නෙන් අදහස් වන්නේ කුමක්ද?

භාණ්ඩාගාර බැඳුම්කර සඳහා වාර්ෂිකව කූපන් පොලී ගෙවනවා. කූපන් පොලිය කියන්නේ බැඳුම්කරයේ “මුහුණත වටිනාකමින්” ප්රතිශතයක් ලෙස වාර්ෂිකව ගෙවන පොලී මුදල. කූපන් පොලී ගෙවන ක්රමය ගැන භාණ්ඩාගාර බැඳුම්කරයක් මුලින්ම නිකුත් කරන අවස්ථාවේදී දැනුම් දෙනවා. ඉන් පසු බැඳුම්කරය කල් පිරෙන තුරු එය වෙනස් වෙන්නේ නැහැ.

දෙසතියකට පෙර සංවර්ධන බැඳුම්කර සමඟ හුවමාරු කෙරුණු භාණ්ඩාගාර බැඳුම්කර වර්ග පහ හැරුණු විට මේ වන විට නිකුත් කර ඇති හා කල් නොපිරුණු භාණ්ඩාගාර බැඳුම්කර වර්ග 63ක් වෙළඳපොළේ තිබෙනවා. එම වර්ග 63ම නිකුත් කර තිබෙන්නේ ස්ථිර වාර්ෂික කූපන් පොලියක් ගෙවීමේ පොරොන්දුව මතයි. එම කූපන් පොලිය 5% සිට 22.5% දක්වා පරාසයක විචලනය වෙනවා.

මීට අමතරව දෙසතියකට පෙර සංවර්ධන බැඳුම්කර සමඟ හුවමාරුවට නිකුත් කළ භාණ්ඩාගාර බැඳුම්කර වර්ග පහක්ද දැන් වෙළඳපොළේ තිබෙනවා. එම වර්ග පහ නිකුත් කර තිබෙන්නේ විචල්ය කූපන් පොලියක් ගෙවීමේ පොරොන්දුව මතයි. එම පොලිය මහ බැංකුවේ නිත්ය ණය පහසුකම් අනුපාතය මත වෙනස් වෙන, එම පොලී අනුපාතයට වඩා 1%කින් වැඩි කූපන් පොලියක්. යෝජිත භාණ්ඩාගාර බැඳුම්කර හුවමාරුවේදී ලබා දෙන අලුත් භාණ්ඩාගාර බැඳුම්කර වර්ග 12ක් සඳහා 2025 වසර අවසන් වන තුරු 12%ක ස්ථිර වාර්ෂික කූපන් පොලියක්ද ඉන් පසුව කල් පිරෙන තුරු 9%ක ස්ථිර වාර්ෂික කූපන් පොලියක්ද ලබා දීමට නියමිතයි.

භාණ්ඩාගාර බැඳුම්කර ආයෝජකයෙකුට ලැබෙන සැබෑ ප්රතිලාභය මෙම කූපන් පොලී අනුපාතයමද?

කිසියම් භාණ්ඩාගාර බිල්පතක් එහි මුහුණත වටිනාකම ගෙවා මිල දී ගන්නා ආයෝජකයෙකුට ලැබෙන සැබෑ ප්රතිලාභය එහි කූපන් පොලී අනුපාතයට සමානයි. එහෙත් භාණ්ඩාගාර බිල්පතක් හරියටම එහි මුහුණත වටිනාකමට අලෙවි වීම ඉතා විරල සිදුවීමක්. මේ වන විට වෙළඳපොළේ ඇති භාණ්ඩාගාර බැඳුම්කර වර්ග වල සාමාන්ය විකුණුම් මිල ගණන් රුපියල් 100ක මුහුණත අගයක් සඳහා රුපියල් 77.84 සිට රුපියල් 128.06 දක්වා වන පරාසයක විචලනය වෙනවා.

මුහුණත අගයට වඩා අඩු මිලකට (අවමිලට) බැඳුම්කරයක් මිල දී ගන්නා අයෙකුට එහි කූපන් පොලිය ඉක්මවන වාර්ෂික ප්රතිලාභයක් ලැබෙනවා. එහෙත්, මුහුණත අගයට වඩා වැඩි මිලකට (අධිමිලට) බැඳුම්කරයක් මිල දී ගන්නා අයෙකුට ලැබෙන්නේ එහි කූපන් පොලියට වඩා අඩු ප්රතිලාභයක්. ඒ නිසා, කූපන් පොලිය දෙස පමණක් බලා ආයෝජකයෙකුට ලැබෙන ප්රතිලාභ ගැන යමක් කියන්න බැහැ.

බැඳුම්කරයක් මිල දී ගැනීමේදී ගෙවූ මුදල අනුව ලැබෙන සැබෑ ප්රතිලාභය ඵලදා අනුපාතය ලෙස හැඳින්වෙනවා. එය කූපන් පොලී අනුපාතය මෙන් ස්ථිර අනුපාතයක් නෙමෙයි. කූපන් පොලී අනුපාතයට වඩා අඩු හෝ වැඩි විය හැකි, ආයෝජකයාගෙන් ආයෝජකයාට වෙනස් වන අනුපාතයක්.

පහත තිබෙන්නේ පසුගිය සතියේදී ද්වීතියික වෙළඳපොළෙන් භාණ්ඩාගාර බැඳුම්කර මිල දී ගන්නා අයෙකුට එසේ මිල දී ගත හැකි වූ භාණ්ඩාගාර බැඳුම්කර වර්ග දෙකක තොරතුරු.

කල් පිරෙන දිනය: 2026 මාර්තු 1

මිල (රුපියල් 100ක මුහුණත් අගයක්): රුපියල් 83.07

කූපන් පොලී අනුපාතය: 5.35%

ඵලදා අනුපාතය: 13.50%

කල් පිරෙන දිනය: 2026 මැයි 15

මිල (රුපියල් 100ක මුහුණත් අගයක්): රුපියල් 117.83

කූපන් පොලී අනුපාතය: 22.50%

ඵලදා අනුපාතය: 13.77%

ඉහත භාණ්ඩාගාර බැඳුම්කර දෙකේම කල් පිරෙන්නේ ආසන්නව එකම කාලයකදීයි. ඒ කියන්නේ දැන් මුදල් ආයෝජනය කරන කෙනෙක් තමන්ගේ මුදල් හිර කරන්නේ ආසන්නව එකම කාලයකට. එහෙත්, මේ බැඳුම්කර දෙකෙන් එකක් වෙනුවෙන් 22.50%ක වාර්ෂික කූපන් පොලියක් ලැබෙද්දී අනෙක් එකට ලැබෙන්නේ 5.35%ක වාර්ෂික කූපන් පොලියක් පමණයි. ඒ කියන්නේ 5.35% බැඳුම්කරයේ ආයෝජනය කරන එක 22.5% බැඳුම්කරයේ ආයෝජනය කරනවාට වඩා හොඳටම පාඩුද?

මේ දෙකෙන් ඕනෑම එකක් මිල දී ගන්න වෙන්නේ හරියටම ඒවායේ මුහුණත අගයටනම් 5.35% බැඳුම්කරය 13.77% බැඳුම්කරයට වඩා හොඳටම පාඩුයි. එහෙමනම් කිසිම කෙනෙක් 5.35% බැඳුම්කරය මිල දී ගන්න එකක් නැහැ. එහෙත්, බැඳුම්කර වල මිල ඉල්ලුම හා සැපයුම අනුව වෙනස් වන නිසා ඒ වගේ දෙයක් වෙන්නේ නැහැ. කූපන් පොලිය වැඩිනම් වෙළදපොළ මිලද වැඩි වෙනවා. කූපන් පොලිය අඩුනම් වෙළඳපොළ මිලද අඩු වෙනවා. ඒ නිසා, කූපන් පොලී අනුපාතය කීය වුනත්, එක සමාන කාලයකදී කල් පිරෙන බැඳුම්කර දෙකකින් ලැබෙන ප්රතිලාභ ආසන්නව සමානයි. ඉහත බැඳුම්කර දෙකේ ඵලදා අනුපාතික සංසන්දනය කළ විට මේ බව පැහැදිලි විය යුතුයි.

ඉහත විස්තර කළේ, කූපන් පොලිය කීය වුනත්, වෙනස් වර්ග දෙකක බැඳුම්කර වල ප්රතිලාභ තුලනය වන ආකාරයයි. එහෙත්, ඉහත කී “වෙළඳපොළ මිල” නිශ්චිත මිලක් නෙමෙයි. එය ගනුදෙනුවකදී තීරණය වන මිලක්. ඒ නිසා, එකම බැඳුම්කරයම සැලකුවත්, ලැබෙන ප්රතිලාභය එය මිල දී ගැනීම සඳහා ගෙවූ මුදල අනුව වෙනස් වෙනවා. භාණ්ඩාගාර බැඳුම්කර ප්රාථමික වෙළඳපොළ (වෙන්දේසිය) සැලකුවත් එක් එක් ගැනුම්කරු විසින් තබන ලන්සුව අනුව මිල වෙනස් වෙනවා. ඒ අනුව, ලැබෙන ප්රතිලාභයද වෙනස් වෙනවා.

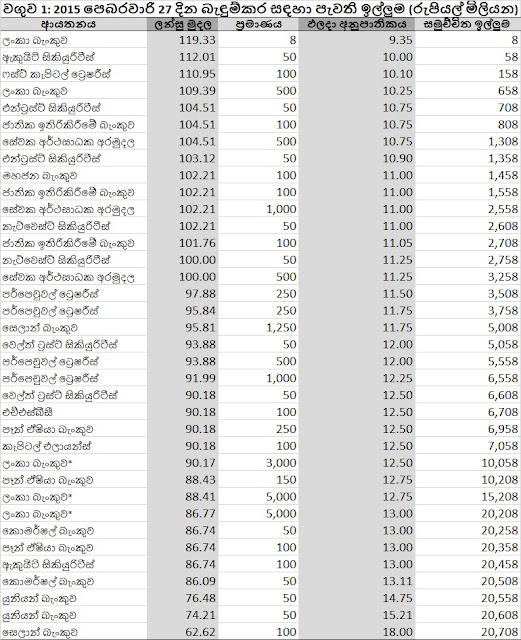

සාමාන්යයෙන් භාණ්ඩාගාර බැඳුම්කර වෙන්දේසියකදී එක් එක් ගැනුම්කරු විසින් ගෙවූ මිල ගණන් ප්රසිද්ධ කරන්නේ නැහැ. මහ බැංකුව විසින් ප්රසිද්ධ කරන්නේ ගැනුම්කරුවන්ගේ ඵලදා අනුපාතික වල සාමාන්ය අගයක් පමණයි. එහෙත්, 2015 පෙබරවාරි 27 දින පැවැත්වුණු භාණ්ඩාගාර බැඳුම්කර වෙන්දේසිය හා අදාළව මෙම තොරතුරු පසුව ප්රසිද්ධ වුනා. මේ ගැන අදහසක් ගැනීම සඳහා එම තොරතුරු ප්රයෝජනවත් වෙයි.

අදාළ වෙන්දේසියේදී රුපියල් 100ක මුහුණත් අගයක් සඳහා රුපියල් 119.33 (ලංකා බැංකුව) සිට රුපියල් 62.62 (සෙලාන් බැංකුව) දක්වා පරාසයක ලන්සු ඉදිරිපත් වුනා. රුපියල් 90.17ට වඩා වැඩි ලන්සු පිළිගනු ලැබුවා. මේ අනුව, එක් එක් ලන්සුකරු විසින් අපේක්ෂා කළ ඵලදා අනුපාතය (එවකට ක්රියාත්මකව පැවති 10%ක රඳවා ගැනීමේ බද්ද කපා ගැනීමෙන් පසුව) 9.35% සිට 18.00% දක්වා පරාසයක පැතිරී තිබුණු අතර 12.5% නොඉක්මවන ප්රතිලාභයක් අපේක්ෂා කළ අයට ඒ සඳහා අවස්ථාව ලැබුණා. ඊට වඩා වැඩි ප්රතිලාභයක් අපේක්ෂා කළ අයගේ ලන්සු පිළිගැනුණේ නැහැ.

ඉහත වෙන්දේසියෙන් බැඳුම්කර ලබාගත් කාටත් ලැබුණේ 12.5%ක කූපන් පොලියකින් 10%ක් කපා ගැනීමෙන් පසුව 11.25%කට සමාන කූපන් පොලියක්. එහෙත්, තමන් ගෙවූ මුදල අනුව ඵලදා අනුපාතය 9.35% සිට 12.5% දක්වා වෙනස් වුනා. අදාළ තොරතුරු මේ සමඟ තිබෙන වගුවෙන් බලා ගන්න පුළුවන්. අද පැවැත්වුණු භාණ්ඩාගාර බැඳුම්කර වෙන්දේසිය දක්වා සෑම වෙන්දේසියකදීම සිදු වී තිබෙන්නේ මෙවැනි දෙයක්. ඒ නිසා, සේවක අර්ථසාධක අරමුදල වැනි ආයතනයකට ඔවුන්ගේ ආයෝජන වෙනුවෙන් ලැබෙන ප්රතිලාභ කොපමණද යන්න තීරණය වෙන්නේ බැඳුම්කර මිල දී ගැනීමේදී ගෙවූ මුදල මත මිස කූපන් පොලී අනුපාතිකය අනුව පමණක් නෙමෙයි.

සේවක අර්ථසාධක අරමුදලේ ආයෝජන සඳහා ලැබෙන ප්රතිලාභය තීරණය වන්නේ කෙසේද?

සේවක අර්ථසාධක අරමුදල සතු අරමුදල් වලින් වැඩි කොටසක් භාණ්ඩාගාර බැඳුම්කර වල ආයෝජනය කර තිබෙනවා. එහෙත්, භාණ්ඩාගාර බිල්පත්, සමාගම් කොටස් ඇතුළු වෙනත් ආයෝජනද යම් ප්රමාණයක් සේවක අර්ථසාධක අරමුදල සතුව තිබෙනවා. ඒ අනුව, සේවක අර්ථසාධක අරමුදලේ ආයෝජන සඳහා ලැබෙන ප්රතිලාභය තීරණය වන්නේ මේ සියලු ආයෝජන වලින් ලැබෙන ප්රතිලාභ මතයි. එහෙත්, එහිදී භාණ්ඩාගාර බැඳුම්කර ආයෝජන වෙනුවෙන් ලැබෙන ප්රතිලාභ වල බලපෑම වඩා වැඩියි.

පහත තිබෙන්නේ සේවක අර්ථසාධක අරමුදලේ 2022 අවසානය වන විට පැවති සාමාජික ගිණුම් ශේෂ ආයෝජනය කර තිබුණු ආකාරයයි.

සාමාජික ශේෂ එකතුව – රුපියල් බිලියන 3,380.6 (100.00%)

භාණ්ඩාගාර බැඳුම්කර – රුපියල් බිලියන 3,068.7 (90.77%)

භාණ්ඩාගාර බිල්පත් – රුපියල් බිලියන 166.7 (4.93%)

සමාගම් බැඳුම්කර – රුපියල් බිලියන 22.8 (0.67%)

ප්රති විකුණුම් – රුපියල් බිලියන 3.4 (0.10%)

ලැයිස්තුගත සමාගම් කොටස් – රුපියල් බිලියන 84.9 (2.51%)

ලැයිස්තුගත නැති සමාගම් කොටස් – රුපියල් බිලියන 9.6 (0.28%)

ආයෝජන එකතුව – රුපියල් බිලියන 3,356.3 (99.28%)

දැන් මේ අනුව, සාමාජික ශේෂ වලින් 99.3%ක්ම කවර හෝ ආකාරයකින් ආයෝජනය කර තිබෙන අතර 90.8%ක්ම ආයෝජනය කර තිබෙන්නේ භාණ්ඩාගාර බැඳුම්කර වලයි. මෙහිදී, රුපියල් බිලියන 3,068.7ක මුදලක් භාණ්ඩාගාර බැඳුම්කර වල ආයෝජනය කර ඇතැයි යන්නෙන් අදහස් කරන්නේ භාණ්ඩාගාර බැඳුම්කර මිල දී ගැනීම වෙනුවෙන් එපමණ මුදලක් වැය කර තිබෙන බවයි. එසේ මිල දී ගෙන තිබුණු භාණ්ඩාගාර බැඳුම්කර වල මුහුණත අගය රුපියල් බිලියන 3,174.4ක්.

මේ අනුව, සාමාන්ය අගයයක් ලෙස, සේවක අර්ථසාධක අරමුදල විසින් රුපියල් 100ක මුහුණත් අගයක් තිබෙන භාණ්ඩාගාර බැඳුම්කර මිල දී ගැනීම සඳහා වැය කර තිබෙන්නේ රුපියල් 96.67ක මුදලක් පමණයි. එහෙත්, මෙම භාණ්ඩාගාර බැඳුම්කර කල් පිරෙන විට ඒවායේ මුහුණත අගයම ආපසු ලැබෙනවා. මේ ගැන ලොකු අදහසක් නැති අයට අදහසක් ගන්න අවශ්යනම් මෙහිදී වෙන්නේ ගම් වල වෙන්දේසි සීට්ටු දමද්දී සිදුවන ආකාරයේ දෙයක්. ඒ වගේම, කූපන් පොලී ගෙවන්නේත් මුහුණත අගයට නිසා, සේවක අර්ථසාධක අරමුදලට භාණ්ඩාගාර බැඳුම්කර ආයෝජන වලින් ලැබෙන සැබෑ ප්රතිලාභය (සාමාන්ය අගයයක් ලෙස) කූපන් පොලී අනුපාතයට වඩා වැඩියි.

උදාහරණයක් ලෙස රුපියල් 100ක මුහුණත අගයකට 12.00%ක වාර්ෂික කූපන් පොලියක් ලැබෙනවානම්, එවැන්නක් මිල දී ගෙන තිබෙන්නේ රුපියල් 96.67කටනම්, ලැබෙන කූපන් පොලිය පමණක් සැලකුවත් එය 12.41%ක ප්රතිලාභයක්. කූපන් පොලියට අමතරව, කල් පිරුණු විට අමතර රුපියල් 3.33ක ලාබයක්ද ලැබෙන නිසා මෙම ප්රතිලාභය මීටත් වඩා වැඩියි.

සේවක අර්ථසාධක අරමුදලේ සාමාජිකයින්ට ලැබෙන වාර්ෂික ප්රතිලාභ තීරණය වන්නේ කෙසේද?

මෙය තීරණය වන්නේ සේවක අර්ථසාධක අරමුදලේ ලාභය මතයි. සේවක අර්ථසාධක අරමුදලේ ප්රධාන ආදායම් මාර්ගය එහි ආයෝජන සඳහා ලැබෙන ප්රතිලාභයි. මෙම ආදායමෙන් පළමුව අරමුදලේ පරිපාලන වියදම් ආවරණය කරගත යුතුයි. ඉන් පසුව, රජයට ගෙවිය යුතු බදු ගෙවිය යුතුයි. සාමාජිකයින්ට ප්රතිලාභ ගෙවීම සිදු කරන්නේ ඉතිරි වන ශුද්ධ ලාභය මත පදනම්වයි. මෙම අනුපාතය සේවක අර්ථසාධක අරමුදලේ ආයෝජන සඳහා ලැබෙන ප්රතිලාභ අනුපාතය මත තීරණය වන්නක් වුවත්, එයට සමාන නැහැ.

පහත තිබෙන්නේ 2020 හා 2021 වසර වලදී සේවක අර්ථසාධක අරමුදල විසින් ලැබූ ආයෝජන ආදායම් සහ එම ආයෝජන ආදායම් සාමාජික ගිණුම් වෙත බැර වූ ආකාරයයි.

2020 වර්ෂය:

ආයෝජන ආදායම – රුපියල් බිලියන 285.6යි

(එයින් භාණ්ඩාගාර බිල්පත් හා බැඳුම්කර ආයෝජන ආදායම – රුපියල් බිලියන 266.5යි)

පරිපාලන වියදම් – රුපියල් බිලියන 1.6යි

බදු වලට පෙර ශුද්ධ ආදායම – රුපියල් බිලියන 283.9යි

ආදායම් බදු – රුපියල් බිලියන 39.1යි

බදු වලින් පසු ආදායම – රුපියල් බිලියන 244.9යි

සාමාජිකයින්ට ගෙවූ පොලිය (9.00%) – රුපියල් බිලියන 227.3යි

2021 වර්ෂය:

ආයෝජන ආදායම – රුපියල් බිලියන 342.4යි

(එයින් භාණ්ඩාගාර බිල්පත් හා බැඳුම්කර ආයෝජන ආදායම – රුපියල් බිලියන 285.3යි)

පරිපාලන වියදම් – රුපියල් බිලියන 1.6යි

බදු වලට පෙර ශුද්ධ ආදායම – රුපියල් බිලියන 340.7යි

ආදායම් බදු – රුපියල් බිලියන 41.7යි

බදු වලින් පසු ආදායම – රුපියල් බිලියන 299.1යි

සාමාජිකයින්ට ගෙවූ පොලිය (9.00%) – රුපියල් බිලියන 251.8යි.

ඉහත විස්තර කර තිබෙන්නේ එකිනෙකට සම්බන්ධ නමුත් වෙනස් කරුණු හතරක්. මේ පැහැදිලි කිරීම කරන්නේ බොහෝ දෙනෙකුට මේ කරුණු හතර හතරක් බව පැහැදිලි නැති නිසයි. මෙම ලිපියේ අඩංගු වන්නේ තාක්ෂනික පැහැදිලි කිරීම් හා කරුණු පමණයි. විග්රහ, විශ්ලේෂණ හෝ පෞද්ගලික අදහස් කිසිවක් නැහැ.

~ ඉකොනොමැට්ටා

RN