අපි ස්වෛරිත්ව බැඳුම්කර ප්රතිව්යුහගත කිරීම දැනට නැවතී තිබෙන තැනට නැවත එමු. මෙහි බැඳුම්කරහිමියන් විසින් ඉදිරිපත් කර තිබෙන සංශෝධිත යෝජනාවක් තිබෙනවා. ශ්රී ලංකා රජය එම යෝජනාවට කැමති වුවහොත් වැඩේ එතැනින්ම අහවරයි.

ලංකාවට මීට වඩා වාසිදායක යෝජනාවකට මිසක් අවාසිදායක යෝජනාවකට ශ්රී ලංකා රජය කිසිසේත්ම කැමති වෙන්නේ නැහැ. ඒ නිසා, දැනට පවතින තත්ත්වය ලංකාවේ පැත්තෙන් බැලූ විට, පැවතිය හැකි නරකම තත්ත්වය ලෙස සලකන්න පුළුවන්. වෙනත් විදිහකින් කිවුවොත්, අවම වශයෙන් මෙම අප්රේල් යෝජනාවෙන් ලංකාවට ලැබෙන වාසි ටික ලංකාවට අනිවාර්යයෙන්ම ලැබෙනවා.

ඒ වගේම, බැඳුම්කරහිමියන් විසින් ප්රතික්ෂේප කළ ශ්රී ලංකා රජයේ යෝජනාව, බැඳුම්කරහිමියන්ගේ මාර්තු යෝජනාව හා ඔවුන්ගේ මෙම අප්රේල් යෝජනාව අතර පොදු කරුණු ගණනාවක් තිබෙනවා. දැනටමත් දෙපාර්ශ්වය එකඟ වී තිබෙන මෙම පොදු කරුණු ඉදිරියේදී වෙනස් වීමට ඉඩක් නැහැ.

ඔය කොයි යෝජනාව අනුව වුනත්, 2028 වසර වන තුරු ලංකාව ණය ගෙවන්න පටන් ගන්නේ නැහැ. දැනට ගෙවා නැති පොලී කොටස වුවද ගෙවන්නේ කොටස් වශයෙනුයි. යෝජනා වෙනස් වන්නේ එයින් පසුව කාලය හා අදාළවයි. ඒ අනුව, මෙම අප්රේල් යෝජනාව ක්රියාත්මක වුවහොත් ලංකාවට පොලී ගෙවීම සඳහා කොපමණ අමතර මුදලක් අවශ්ය වෙනවාද?

පසුගිය වසර අවසන් වන විට ගෙවා නොතිබුණු කූපන් පොලී ප්රමාණය ඩොලර් මිලියන 1,678ක්. මෙම මුදල ආපසු ගෙවන්නට යෝජනා වී තිබෙන්නේ පහත පරිදියි.

2024 – ඩොලර් මිලියන 336

2025 – ඩොලර් මිලියන 336

2026 – ඩොලර් මිලියන 336

2027 – ඩොලර් මිලියන 336

2028 – ඩොලර් මිලියන 336

ඉන් පසුව, 2029-2038 අතර කාලය තුළ ණය ආපසු ගෙවිය යුතුයි. ඩොලර් මිලියන 12,550ක් වන මුළු ණය ප්රමාණයෙන් 28%ක් කපා හැරෙන අතර ආපසු ගෙවන්නේ ඩොලර් මිලියන 9,036ක් පමණයි. ඒ පහත දැක්වෙන පරිදියි.

2029 – ඩොලර් මිලියන 650

2030 – ඩොලර් මිලියන 650

2031 – ඩොලර් මිලියන 900

2032 – ඩොලර් මිලියන 900

2033 – ඩොලර් මිලියන 900

2034 – ඩොලර් මිලියන 800

2035 – ඩොලර් මිලියන 800

2036 – ඩොලර් මිලියන 1250

2037 – ඩොලර් මිලියන 1093

2038 – ඩොලර් මිලියන 1093

කෙසේ වුවද, මෙම 28% ණය කප්පාදුව සිදු වන්නේ IMF එක විසින් ඇස්තමේන්තු කර ඇති පරිදි 2025-2027 කාලයේ ලංකාවේ දළ දේශීය නිෂ්පාදිතයේ සාමාන්ය අගය ඩොලර් බිලියන 84.2 මට්ටමේ පැවතුනොත් පමණයි. දළ දේශීය නිෂ්පාදිතයේ සාමාන්ය අගය ඊට වඩා වැඩි වුවහොත් කප්පාදු කෙරෙන ප්රමාණය 7.3% දක්වා ක්රමයෙන් අඩු වෙනවා. දළ දේශීය නිෂ්පාදිතයේ සාමාන්ය අගය ඉලක්ක අගයට වඩා අඩු වුවහොත් කප්පාදු කෙරෙන ප්රමාණය 54.7% දක්වා ක්රමයෙන් වැඩි වෙනවා.

මෙම අවසන් කොටස පිළිබඳව තවමත් එකඟතාවයක් ඇති කරගෙන නැති නිසා ඒ ගැන කතා කතා කරන එක අපි පසුවට තබමු. නමුත්, එක දෙයක් දැනටමත් තීරණය වී අවසන්. ඒ, 2029 වසර දක්වා ණය ආපසු ගෙවීමක් සිදු නොකෙරෙන බවයි.

කෙසේ වුවත්, ඉහත සඳහන් ඩොලර් මිලියන 9,036ක ණය මුදල වෙනුවෙන් මෙන්ම හිඟ කූපන් පොලී ගෙවා අවසන් කරන තුරු ඒ වෙනුවෙන්ද වාර්ෂිකව ආසන්න වශයෙන් 4%ක පමණ පොලියක් ගෙවන්නට සිදු වෙනවා. එම මුදල ආසන්න වශයෙන් ඩොලර් මිලියන 400ක් පමණ. 2024 වසර සැලකුවහොත් ඩොලර් මිලියන 428ක පමණ මුදලක්. මෙම මුදලට ඉහත සඳහන් ඩොලර් මිලියන 336ක හිඟ කූපන් පොලී මුදල එකතු කළ විට මෙම වසර තුළ පොලී ගෙවීම සඳහා අමතර ඩොලර් මිලියන 764ක මුදලක් අවශ්ය වෙනවා. 2028 දක්වා ඉදිරි වසර වලදීද මීට ආසන්න මුදලක් අවශ්ය වෙනවා.

මීට අමතරව ඩොලර් මිලියන 10,810ක ද්විපාර්ශ්වීය ණය ඉතා ඉක්මණින් ප්රතිව්යුහගත කර අවසන් කෙරෙනු ඇති අතර දැනට තිබෙන තොරතුරු අනුව මෙම ණය ආපසු ගෙවන තුරු වාර්ෂිකව 2%ක පොලියක් ගෙවන්නට සිදු වෙනවා. ඒ සඳහා වසරකට ඩොලර් මිලියන 216ක් අවශ්ය වෙනවා. චීන සංවර්ධන බැංකුවෙන් ලබා ගෙන තිබෙන ඩොලර් මිලියන 2,191ක මුදල වෙනුවෙන් 4%ක වාර්ෂික පොලියක් ගෙවන්නට සිදු විය හැකි අතර එසේ වුවහොත් ඒ සඳහා තවත් ඩොලර් මිලියන 88ක් පමණ අවශ්ය වෙනවා.

මේ සියල්ල එකතු කළ විට, ණය ප්රතිව්යුහගත කිරීම් අවසන් වූ විට, ණය ගෙවීම අරඹන්නට පෙර කාලය තුළ, වාර්ෂික පොලී ගෙවීම් ලෙස ඩොලර් මිලියන 1,068ක පමණ අමතර විදේශ විණිමය ප්රමාණයක් අවශ්ය වෙනවා. ආසන්න වශයෙන් මාසයකට ඩොලර් මිලියන 100කට කිට්ටුයි.

මීට අමතරව මහ බැංකුවට සංචිත ගොඩ නගා ගැනීමේ ඉලක්කයක්ද තිබෙනවා. එහෙත්, වාහන ආනයන සිදු නොකරන්නේනම්, ඉහත පොලී වියදම් වලින් පසුවද දැනට පවතින තුලනය පවත්වා ගැනීම අසීරු නැහැ. නමුත් කලින් මෙන් විවෘත ලෙස වාහන ආනයනයට ඉඩ දිය හැකි තත්ත්වයක් තවමත් නැහැ. යම් තරමක විවෘත කිරීමක් සඳහා අවකාශ තිබෙනවා.

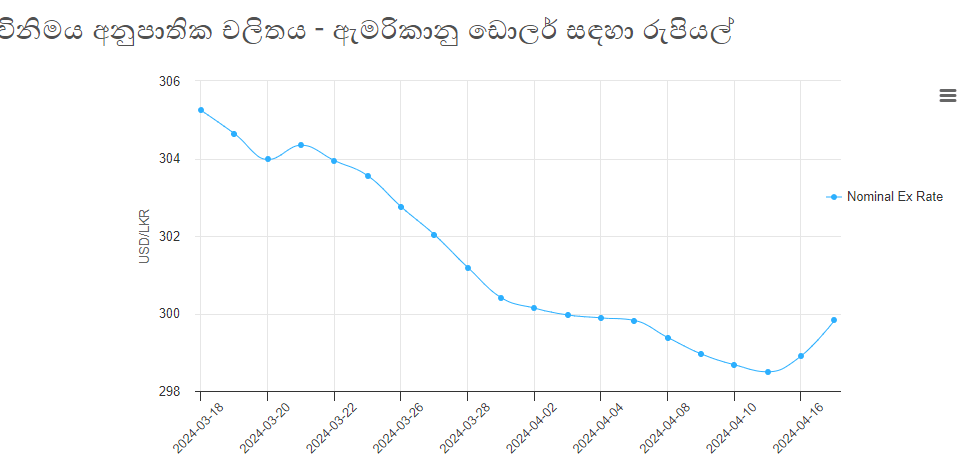

කෙසේ වුවද, විණිමය වෙළඳපොළ හා අදාළව මතුවන තාවකාලික අමතර ප්රශ්නයක් තිබෙනවා.

ඩොලර් මිලියන 12,550ක ස්වෛරිත්ව බැඳුම්කර වලින් ඩොලර් මිලියන 1,750ක පමණ ප්රමාණයක ආයෝජනය කර තිබෙන්නේ ශ්රී ලාංකිකයින් විසිනුයි. බොහෝ දුරට මේ ආයෝජන කර තිබෙන්නේ බැංකු විසින්. දැන් තිබෙන තත්ත්වය තුළ, 2029 වසර දක්වා ඔවුන්ගේ මුදල් ආපසු නොලැබෙනාවක් මෙන්ම එසේ ලැබෙන්නේද ලැබිය යුතුව තිබුණු මුදලින් 72%ක් පමණයි. ඒ කියන්නේ ඔවුන්ට ඩොලර් මිලියන 500ක පමණ පාඩුවක් සිදු වෙනවා. ඊට අමතරව ඩොලර් ද්රවශීලතා ප්රශ්නයකටද මුහුණ දෙන්නට වෙනවා.

මෙම තත්ත්වය තුළ බැංකු විසින් ඉදිරි මාසයක හෝ දෙකක පමණ කාලය තුළ තමන්ගේ විදේශ සංචිත ගොඩ නගා ගැනීම සඳහා ඩොලර් එකතු කරන්නට ඉඩ තිබෙනවා. මෙහි ප්රතිඵලය වන්නේ නැවතත් ඩොලරයක මිල මත පීඩනයක් ඇති වීමයි. කෙසේ වුවද මෙය තාවකාලික තත්ත්වයක් වන අතර බැංකු විසින් ප්රමාණවත් විදේශ සංචිත එකතු කර ගැනීමෙන් පසුව ඩොලරයක මිල නැවතත් ස්ථාවර වීමට නියමිතයි.

~ ඉකොනොමැට්ටා

RN